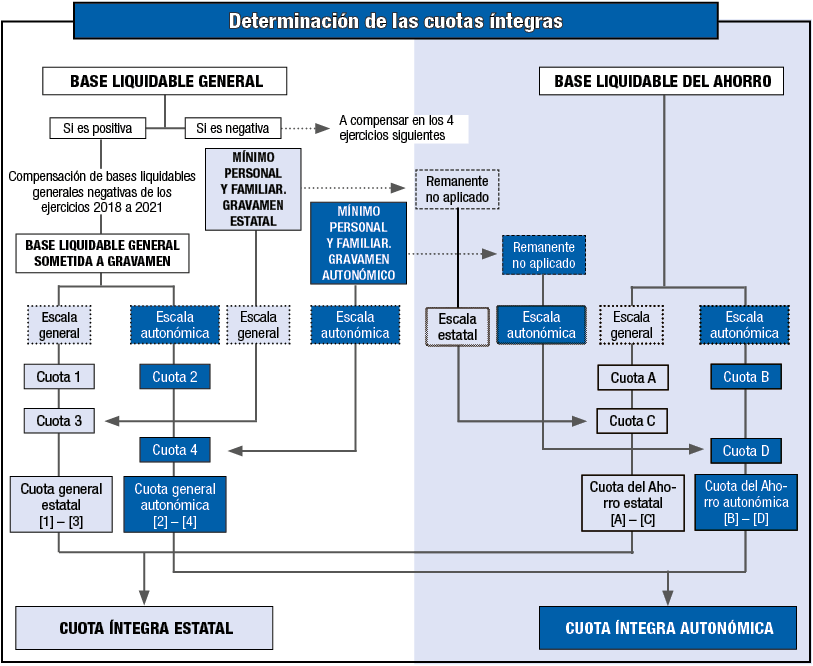

Esquema gráfico: Aplicación de mínimo personal y familiar y determinación de las cuotas íntegras

Gravamen de la base liquidable general

El gravamen de la base liquidable general del IRPF se estructura en cuatro fases:

Fase 1ª: A la totalidad de la base liquidable general, incluida la correspondiente al importe del mínimo personal y familiar que forma parte de la misma, se le aplican las escalas, general y autonómica, del IRPF obteniéndose las correspondientes cuotas parciales (Cuota 1 y Cuota 2).

Fase 2ª: A la parte de la base liquidable general correspondiente al mínimo personal y familiar estatal establecido en el IRPF se le aplica la escala general del IRPF, obteniéndose la cuota parcial (Cuota 3).

Fase 3ª: A la parte de la base liquidable general correspondiente al mínimo personal y familiar incrementado o disminuido en los importes establecidos, en su caso, por la Comunidad Autónoma en su normativa autonómica se le aplica la escala autonómica correspondiente, obteniéndose la cuota parcial (Cuota 4).

En el ejercicio 2022, la Comunidad Autónoma de Andalucía, la Comunidad Autónoma de Galicia, la Comunidad Autónoma de Illes Balears, la Comunidad de Madrid, la Comunidad Autónoma de La Rioja y la Comunitat Valenciana han regulado importes del mínimo personal y familiar diferentes de los establecidos en la Ley del IRPF. En consecuencia, los contribuyentes residentes en su territorio deben aplicar, a efectos del gravamen autonómico (fase 3ª), los importes regulados en la normativa de dicha Comunidad Autónoma.

El resto de contribuyentes (incluidos los de la Comunidad de Castilla y León que ha fijado importes para el mínimo personal y familiar de idéntica cuantía a los establecidos en la Ley del IRPF) deben aplicar la misma cuantía del mínimo personal y familiar a efectos del gravamen estatal (fase 2ª) y del gravamen autonómico (fase 3ª).

Fase 4ª: A partir de las cuatro cuotas parciales obtenidas se calculan la cuota íntegra general estatal (Cuota 1 menos Cuota 3) y cuota íntegra general autonómica (Cuota 2 menos Cuota 4).

Gravamen de la base liquidable del ahorro

El gravamen de la base liquidable del ahorro del IRPF se estructura en cuatro fases:

Fase 1ª: El importe de la base liquidable del ahorro se grava a los tipos de la escala del ahorro, estatal y autonómica, fijados para 2022, obteniéndose las correspondientes cuotas parciales (Cuota A y Cuota B).

Fase 2ª: La cuantía de la cuota estatal resultante de aplicar la escala a la base liquidable del ahorro (Cuota A) se minorará, en su caso, en el importe derivado de aplicar al remanente del mínimo personal y familiar estatal no aplicado (esto es, al exceso del citado mínimo sobre la cuantía de la base liquidable general) la escala del ahorro estatal fijada para 2022 (Cuota C).

Fase 3ª: La cuantía de la cuota autonómica resultante de aplicar la escala a la base liquidable del ahorro (Cuota B) se minorará en el importe derivado de aplicar al remanente no aplicado del mínimo personal y familiar autonómico (esto es, al exceso del citado mínimo sobre la cuantía de la base liquidable general) la escala del ahorro autonómica fijada para 2022 (Cuota D).

Fase 4ª: A partir de las cuatro cuotas parciales obtenidas se calculan la cuota íntegra del ahorro estatal (Cuota A menos Cuota C) y cuota íntegra del ahorro autonómica (Cuota B menos Cuota D).