Preguntes freqüents

El mes de febrer.

A partir de la declaració corresponent a l'exercici 2018, a presentar el 2019, la data de presentació serà febrer.

No, queden exclosos d'aquesta obligació.

Se subministrarà amb caràcter general desglossada trimestralment, excepte la relativa:

-

a les quantitats percebudes en metàl·lic, que se seguirà subministrant en termes anuals.

-

a les quantitats declarades pels subjectes passius que realitzin operacions a les que sigui d'aplicació el règim especial del criteri de caixa de la Llei 37/1992, de 28 de desembre, de l'impost sobre el valor afegit i, les entitats a les que sigui d'aplicació la Llei 49/1960, de 21 de juliol sobre la propietat horitzontal, que estan obligats a subministrar tota la informació que vengen obligats a relacionar en la seva declaració anual, sobre una base de còmput anual.

-

a les quantitats declarades pels subjectes passius que siguin destinataris de les operacions incloses en el règim especial del criteri de caixa, que estaran obligats a subministrar la informació corresponent a aquestes operacions sobre una base de còmput anual.

No.

Respecte a la informació corresponent a l'exercici 2016 i anteriors, els subjectes passius inscrits a REDEME no estaven obligats a presentar el model 347 ja que tenien l'obligació de presentar el model 340.

Respecte a la informació corresponent a l'exercici 2017 i següents, els subjectes passius inscrits a REDEME no estan obligats a presentar el model 347, atès que estan obligats a portar els seus Llibres registre de l'IVA a través de la Seu electrònica de l'AEAT. (estan inclosos en el SII)

Un subjecte passiu que deixa d'estar a REDEME amb efectes 1 de juliol de 2017, i, a més a partir d'aquesta data no incorre en cap altra circumstància per estar inclòs en l'obligació de portar els Llibres registre de l'IVA a través de la Seu electrònica de l'AEAT (no està inclòs en el SII), tindrà les següents obligacions formals respecte a l'exercici 2017:

- Respecte al primer semestre de 2017 té l'obligació de presentar el model 340.

- Respecte al segon semestre de 2017 podrà tenir l'obligació de presentar el model 347, d'acord amb el que disposen els articles 31 a 35 del Reial decret 1065/2007, de 27 de juliol. El còmput dels imports d'aquesta obligació, amb caràcter general 3.005,06 euros, ha de computar-se respecte a tot l'exercici. De manera que en el model 347 han d'incloure's totes les operacions que no coincideixin totalment amb les ja declarades en el model 340. (En cas que en el model 340 s'haguessin relacionada operacions amb un tercer que únicament han tingut lloc durant el període en què es van presentar aquestes declaracions, no s'hauran de relacionar en el model 347.)

En aquests casos l'exoneració del model 390 no opera.

Les operacions s'entendran produïdes durant el període en el que s'hagi de realitzar l'anotació registral de la factura que serveixi de justificant.

-

En les factures expedides han d'estar anotades en el moment que es realitzi la liquidació i pagament de l'impost corresponent a aquestes operacions.

-

En les factures rebudes han d'estar anotades per l'ordre que es rebin i dins el període de liquidació en què sigui procedent efectuar la seva deducció.

No obstant això, les operacions a les que sigui d'aplicació el règim especial del criteri de caixa, es consignaran també l'any natural corresponent al moment de la meritació total o parcial d'acord amb la regla especial de meritació d'aquest règim especial.

Sí. En cas que es rebi la factura pel clienta i es registri en un període trimestral diferent del de l'emissió de la mateixa pel proveïdor sorgiran diferències.

Exemple: la societat X va vendre a I per un import de 10.000 euros el 20 de març de 2014. La societat I va rebre la factura el 30 d'abril i la va registrar en el llibre de factures rebudes en aquella data.

En el 347 de X l'operació indicada ha d'incloure's, amb la clau “B”, en la casella corresponent a l'1T i en el 347 d'I s'inclourà, amb la clau “A” en la casella corresponent al 2T.

Aquestes circumstàncies modificatives hauran de ser reflectides durant el trimestre natural en què s'hagin produït les mateixes, sempre que el resultat d'aquestes modificacions superi, juntament amb la resta d'operacions realitzades amb la mateixa persona o entitat l'any natural, la xifra de 3.005,06 euros.

Exemple 1: El gener de 2014 l'entitat X (no és gran empresa) va vendre a I per un import de 4.000 euros. Passats 6 mesos X no ha cobrat aquest import per la qual cosa realitza els tràmits pertinents per modificar la base imposable durant l'últim trimestre de 2014. Com declara aquestes operacions en el 347? No ha de presentar el model 347 perquè l'import anual de les operacions, en valor absolut, és inferior a 3.005,06 euros:

Import anual de les operaciones= 0= Venda (4000) – Modif. BI (-4.000)

Exemple 2: El desembre de 2013 l'entitat X va vendre a I per un import de 20.000 euros. Durant el primer trimestre de 2014, l'entitat X rep una devolució de mercaderies procedent de la venda anterior per valor de 4.000 euros. Com declara aquestes operacions en el 347? En aquest cas sí ha de declarar les operacions en el 347 ja que es té en compte el que el valor absolut de les operacions realitzades en un mateix any natural superi els 3.005, 06 euros.

Exercici 2013: Clau “B.”

Import anual de les operaciones= 20.000 euros

Import 1T=0

Import 2T=0

Import 3T=0

Import 4T=20.000

Exercici 2014: Clau “B”

Import anual de les operaciones= - 4.000

Import 1T= - 4.000

Import 2T=0

Import 3T=0

Import 4T=0

Sí. Sempre que l'import anual de les operacions superi, en el seu valor absolut (sense signe), els 3.005,06 €. Aquest import es consignarà en la declaració amb el signe negatiu.

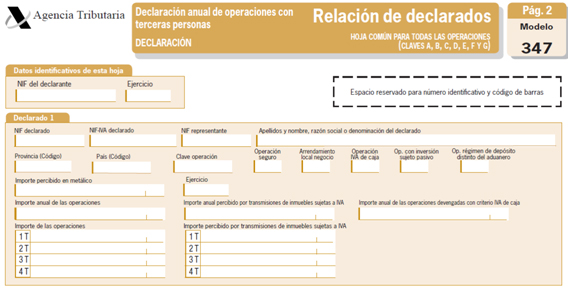

S'han de declarar en el mateix registre que la resta d'operacions, però de forma separada en les caselles corresponents a les quantitats trimestrals i anual que es percebin d'operacions corresponents a transmissions d'immobles subjectes a IVA.

D'altra banda, en les caselles corresponents a Import anual de les operacions i Import trimestral de les operacions es consignarà l'import de les operacions incloent les transmissions d'immobles, però exceptuant els imports de les operacions d'assegurances (entitats asseguradores) i arrendaments que s'han d'anotar en un registre separat.

Els subjectes passius acollits al règim especial del criteri de caixa han d'informar de les operacions acollides al règim especial del criteri de caixa d'acord amb la regla general de meritació i també d'acord amb la regla especial de meritació pròpia del règim especial.

A més, tota la informació que vengen obligats a subministrar en la declaració haurà de subministrar-se sobre una base de còmput anual.

Exemple:El proveïdor X s'acull al nou règim d'IVA de caixa el 2014. El febrer de 2014 emet 1 factura a l'empresa X per un import de 4.000 euros. El novembre de 2014 l'empresa X li paga 2.500 euros, quedant pendents 1.500 euros que seran pagats en l'exercici 2015. Com declara el proveïdor X aquestes operacions en el 347?

En l'exercici 2014:

“Clau d'operació ”= “B.”

“Operació IVA de caixa”.

“Import anual de les operacions ”= 4.000 euros.

“Import anual de les operacions meritades amb criteri IVA de caixa” = 2.500.

En l'exercici 2015:

“Clau d'operació ”= “B.”

“Operació IVA de caixa”.

“Import anual de les operacions ”= 0 euros.

“Import anual de les operacions meritades amb criteri IVA de caixa” = 1.500.

Els subjectes passius destinataris de les operacions incloses en el

règim especial del criteri de caixa han d'informar de les mateixes d'acord amb la regla general de meritació i també d'acord amb la regla especial de meritació pròpia del règim especial.

A més, la informació relativa a aquestes operacions incloses en el règim especial del criteri de caixa haurà de subministrar-se sobre una base de còmput anual.

Exemple:L'empresari X és arrendatari d'un local de negoci a la societat Z la qual s'ha acollit en l'exercici 2014 al règim especial del criteri de caixa. El lloguer anual de l'exercici 2014 ascendeix a 10.000 euros, que són pagats íntegrament per l'empresari X en el mateix exercici 2014. Com declara l'empresari X aquestes operacions en el 347?

En l'exercici 2014:

“Clau d'operació ”= “A.”

“Operació IVA de caixa” i “Arrendament local negoci”

“Import anual de les operacions ”= 10.000 euros.

“Import anual de les operacions meritades amb criteri IVA de caixa” = 10.000 euros.

A partir de l'exercici 2014, les entitats a les que sigui d'aplicació la Llei 49/1960, de 21 de juliol sobre la propietat horitzontal, hauran d'informar també en la seva Declaració anual d'operacions amb terceres persones de les adquisicions en general de béns o serveis que efectuïn al marge de les activitats empresarials o professionals, fins i tot encara que no realitzin activitats d'aquesta naturalesa.

Aquestes entitats han d'informar de totes les seves operacions sobre una base de còmput anual.

Exemple: La comunitat de propietaris H, no desenvolupa cap activitat empresarial o professional. Durant l'exercici 2014 s'han feta reformes en les zones comunes per un import de 20.000 euros. A més les despeses de combustible corresponents a l'exercici 2014 ascendeixen a 40.000 euros. Com ha d'informar-se d'aquestes operacions en la Declaració?

Exercici 2014:

Per les operacions de reforma haurà de presentar-se Declaració:

“Clau d'operació ”= “D.”

“Import anual de les operacions ”= 20.000 euros.

Per les despeses de combustible no haurà d'informar-se, ja que s'exclou de l'obligació d'informar per operacions de subministrament d'energia elèctrica, aigua i combustibles sempre que la seva destinació sigui l'ús i consum comunitari. També s'exclouen les operacions derivades d'assegurances objecte del qual sigui l'assegurament de béns i drets relacionats amb zones i elements comuns.