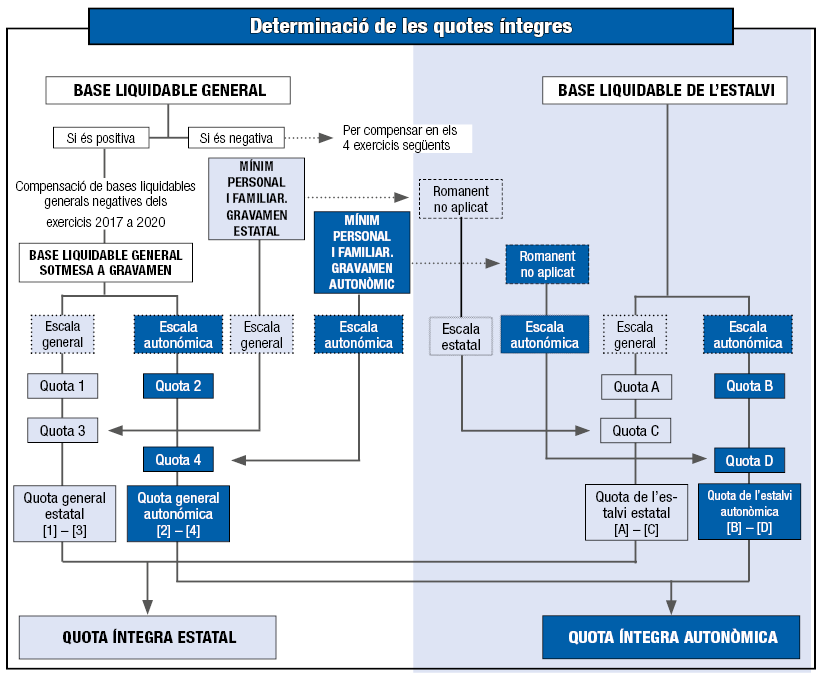

Esquema gràfic: Aplicació de mínim personal i familiar i determinació de les quotes íntegres

Gravamen de la base liquidable general

El gravamen de la base liquidable general de l'IRPF s'estructura en quatre fases:

Fase 1a: A la totalitat de la base liquidable general, inclosa la corresponent a l'import del mínim personal i familiar que forma part de la mateixa, se li apliquen les escales, general i autonòmica, de l'impost obtenint-se les corresponents quotes parcials (Quota 1 i Quota 2).

Fase 2a: A la part de la base liquidable general corresponent al mínim personal i familiar estatal establert en l'IRPF se li aplica l'escala general de l'impost, obtenint-se la quota parcial (Quota 3).

Fase 3a: A la part de la base liquidable general corresponent al mínim personal i familiar incrementat o disminuït en els imports establerts, si escau, per la Comunitat Autònoma en la seva normativa autonòmica se li aplica l'escala autonòmica corresponent, obtenint-se la quota parcial (Quota 4).

En l'exercici 2021, la Comunitat Autònoma d'Illes Balears, la Comunitat de Madrid i la Comunitat Autònoma de La Rioja han regulat imports del mínim personal i familiar diferents dels establerts en la Llei de l'IRPF. En conseqüència, els contribuents residents en el seu territori han d'aplicar, a l'efecte del gravamen autonòmic (fase 3a), els imports regulats en la normativa d'aquesta Comunitat Autònoma.

La resta de contribuents (inclosos els de la Comunitat de Castilla y León que ha fixat imports per al mínim personal i familiar d'idèntica quantia als establerts en la Llei de l'IRPF) han d'aplicar la mateixa quantia del mínim personal i familiar a l'efecte del gravamen estatal (fase 2a) i del gravamen autonòmic (fase 3a).

Atenció: tingui-se en compte que la Comunitat Autònoma de Catalunya habia regulat en el seu article 88 de la Llei del Parlament de Catalunya 5/2020, de 29 d'abril, de mesures fiscals, financeres, administratives i del sector públic, i de creació de l'impost sobre instal·lacions que incideixen en el medi ambient, un mínim dels contribuents que ha estat declarat inconstitucional per la Sentència del Tribunal Constitucional 186/2021, de 28 d'octubre, recaiguda en el recurs d'inconstitucional 1200-2021.

Fase 4a: A partir de les quatre quotes parcials obtingudes es calculen la quota íntegra general estatal (Quota 1 menys Quota 3) i quota íntegra general autonòmica (Quota 2 menys Quota 4).

Gravamen de la base liquidable de l'estalvi

El gravamen de la base liquidable de l'estalvi de l'IRPF s'estructura en quatre fases:

Fase 1a: L'import de la base liquidable de l'estalvi es grava als tipus de l'escala de l'estalvi, estatal i autonòmica, fixats per a 2021, obtenint-se les corresponents quotes parcials (Quota A i Quota B).

Fase 2a: La quantia de la quota estatal resultant d'aplicar l'escala a la base liquidable de l'estalvi (Quota A) es minorarà, si escau, en l'import derivat d'aplicar al romanent del mínim personal i familiar estatal no aplicat (això és, a l'excés de l'esmentat mínim sobre la quantia de la base liquidable general) l'escala de l'estalvi estatal fixat per a 2021 (Quota C).

Fase 3a: La quantia de la quota autonòmica resultant d'aplicar l'escala a la base liquidable de l'estalvi (Quota B) es minorarà en l'import derivat d'aplicar al romanent no aplicat del mínim personal i familiar autonòmic (això és, a l'excés de l'esmentat mínim sobre la quantia de la base liquidable general) l'escala de l'estalvi autonòmica fixada per a 2021 (Quota D).

Fase 4a: A partir de les quatre quotes parcials obtingudes es calculen la quota íntegra de l'estalvi estatal (Quota A menys Quota C) i quota íntegra de l'estalvi autonòmic (Quota B menys Quota D).