3.3.2. Descripció del procés

Quan s'utilitza el mecanisme ordinari de recaptació de l' IVA a la importació, les mercaderies subjectes a una franquícia duanera conforme a l'article 23, apartat 1, o l'article 25, apartat 1, del RFA només poden declarar-se per al seu despatx de lliure pràctica en l'Estat membre en el que finalitzi l'expedició o el transport de les mercaderies, conforme a l'article 221, apartat 4, de l'AE CAU. Això significa que l'Estat membre d'importació i l'Estat membre de destinació (consum) han de ser idèntics. Això és fonamental, ja que l'IVA es merita en l'Estat membre d'importació i aquest no pot recaptar l'IVA usant el tipus impositiu aplicable en un altre Estat membre. La persona que presenta la declaració pot escollir entre una declaració en duana amb el conjunt de dades H7, I1 o H1 (ja que el conjunt de dades H6 està restringit als operadors de serveis postals).

En el moment de la importació, pot ser deutora de l'IVA a la importació qualsevol persona o persones designades o reconegudes com deutores per l'Estat membre d'importació, conforme a l'article 201 de la Directiva sobre l'IVA. En la pràctica, en general l'importador (això és, el destinatari) i, en cas de representació indirecta, el declarant de la declaració en duana, són solidàriament responsables del pagament de l'IVA a la importació.

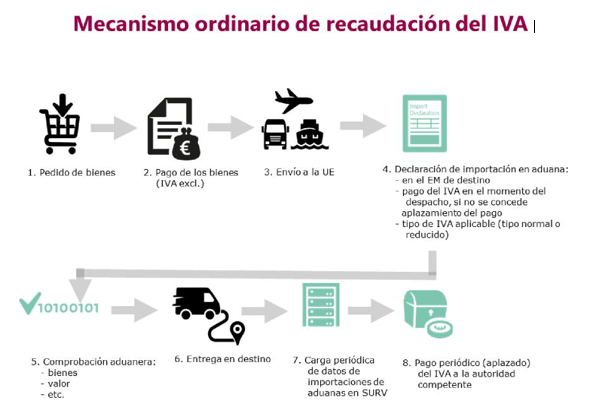

En la següent imatge es mostra un resum més detallat de les parts del procediment estàndard: