Preguntas frecuentes

Saltar índice de la informaciónLibro registro de facturas recibidas (IVA) y de compras y gastos (IRPF)

Ambos podrán coincidir salvo, entre otros supuestos, cuando la deducción se ejercite en un período de liquidación distinto a aquel en que se recibe la factura y dentro de los cuatro años siguientes al devengo.

El destinatario de la operación registrará los datos de la factura recibida. Deberá calcular y consignar la cuota soportada correspondiente a dicha factura, así como cumplimentar la columna “Cuota Deducible”. Debe marcar en la columna Inversión del Sujeto Pasivo una S.

No registrará dato alguno en el Libro Registro de Facturas Expedidas.

Se anotará la factura recibida del proveedor comunitario en el Libro registro de Facturas Recibidas procediendo a su identificación mediante la clave 2 “NIF - IVA” en la columna de tipos de Identificación. El “Código País” no será obligatorio.

En el campo “Clave Régimen especial o Trascendencia” se consignará el valor 09. Se deberá calcular y consignar la cuota soportada correspondiente a la citada factura, así como cumplimentar la columna “Cuota Deducible”.

No se registrará dato alguno en el Libro Registro de Facturas Expedidas.

En estos casos no se debe informar con el campo “Inversión Sujeto Pasivo” que sólo se utiliza cuando el declarante sea sujeto pasivo del Impuesto de acuerdo con lo dispuesto en los artículos 84.Uno.2º y 4º de la Ley del IVA siempre que tengan su origen en operaciones distintas a las adquisiciones intracomunitarias de bienes y servicios.

En el caso de las importaciones consideraremos, a los efectos de los libros registro, los siguientes documentos: la factura del proveedor extracomunitario de los bienes corrientes (sólo a los efectos del IRPF), el DUA y la factura del transitario.

Cuando se reciba y pague la factura del proveedor extracomunitario con antelación a la admisión de los bienes corrientes en la Aduana, se registrará en el Libro Registro de Compras y Gastos del IRPF un justificante contable (tipo de factura F6) del gasto por el importe de la misma. Pero si el obligado tributario opta por realizar el registro con la entrada de los bienes corrientes en almacén, no registrará dicho justificante contable.

Cuando se produzca la importación se registrará en el Libro Registro de Facturas Recibidas del IVA y en Libro Registro de Compras y Gastos del IRPF el DUA (documento único administrativo). Deberán consignarse, como número de factura y fecha de expedición, el número de referencia que figura en el propio DUA y la fecha de su admisión por la Administración Aduanera respectivamente.

Por otra parte, se deberá consignar el "Tipo de IVA", la "Base Imponible" y la "Cuota IVA Soportada", así como cumplimentar la columna "Cuota Deducible".

En los datos identificativos correspondientes al proveedor se consignarán los del importador y titular del libro registro.

En el registro del DUA se deben tener en cuenta las siguientes precisiones:

- Como "Base Imponible" se indicará el Valor en Aduana de la mercancía, más los demás gravámenes que se devenguen fuera del territorio de aplicación, más los gravámenes a la importación y más los gastos accesorios que no formen parte del Valor en Aduana y que se produzcan hasta el primer lugar de destino en el interior de la comunidad (Base Imponible, casilla 47 DUA).

- Como "Cuota IVA Soportado" y "Cuota Deducible" se consignará el importe a pagar.

- Como "Gasto Deducible" la diferencia entre la Base Imponible del DUA y el importe de la factura del proveedor extracomunitario que se haya pagado con antelación a la admisión del DUA. Pero si el obligado tributario opta por realizar el registro con la entrada de los bienes corrientes en almacén, se consignará la Base Imponible del DUA.

Los gastos posteriores a la admisión del DUA no incluidos en la base imponible del IVA a la importación darán lugar al registro de facturas separadas. De la factura del transitario, sólo se registrará la parte que corresponda a la prestación de su servicio (no la cuantía del IVA a la importación que se le exige al cliente en concepto de suplido).

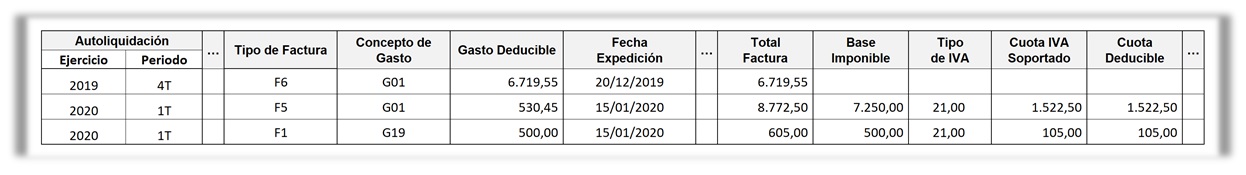

Ejemplo: se realiza una operación de importación el 15-1-2020 a través de la Aduana de Barcelona por la que se emiten las siguientes facturas:

- Factura del Proveedor de EEUU con fecha de 21-12-2019 y pago a dicho proveedor en el mismo día, con BASE 10.000 USD, que corresponden a 6.719,55 €.

- Factura del Transitario Nacional con fecha del 15-1-2020 y pagada en ese mismo día, con los siguientes importes:

En el Libro registro de Facturas recibidas del IVA se deben realizar las siguientes anotaciones:

- El DUA con fecha de expedición 15-01-2020 y tipo de factura “F5” (Importaciones -DUA-), consignando como número de identificación el nº de referencia, base imponible 7.250 € y cuota 1.522,50 €. (No se registrará la factura del proveedor extranjero).

- La factura del transitario con fecha de expedición 15-01-2020 y tipo de factura “F1” (Factura en la que se identifica al destinatario -artículos 6, 7.2 y 7.3 del RD 1619/2012-), consignando únicamente la prestación de servicios sujeta y no exenta del IVA con una base imponible de 500 € y una cuota de 105 €.

Los conceptos facturados por el transitario que correspondan a suplidos o pagos efectuados por cuenta del importador no habrán de registrarse.

En el Libro registro de Compras y Gastos del IRPF se deben realizar las siguientes anotaciones:

- La Factura del proveedor extracomunitario con fecha de expedición 20-12-2019, con tipo de factura “F6” (justificante contable) y con gasto deducible de 6.719,55€. Dejando sin contenido la base imponible y la cuota IVA.

- El DUA con fecha de expedición 15-01-2020 y tipo de factura “F5” (Importaciones -DUA-), consignando como número de identificación el nº de referencia, base imponible 7.250 €, cuota 1.522,50 € y el gasto deducible de 530,45 € correspondientes al resto de conceptos que forman la base imponible una vez descontada la factura del proveedor extracomunitario.

- La factura del transitario con fecha de expedición 15-01-2020 y tipo de factura “F1” (Factura en la que se identifica al destinatario -artículos 6, 7.2 y 7.3 del RD 1619/2012-), consignando únicamente la prestación de servicios sujeta y no exenta del IVA con una base imponible de 500 €, una cuota de IVA de 105 € y un gasto deducible de 500 €.

Alternativamente, cuando el obligado tributario opte por realizar el registro con la entrada de los bienes corrientes en almacén, se deben realizar las siguientes anotaciones:

- El DUA con fecha de expedición 15-01-2020 y tipo de factura "F5" (Importaciones -DUA-), consignando como número de identificación el nº de referencia, base imponible 7.250 €, cuota 1.522,50 € y el gasto deducible de 7.250 €.

- La factura del transitario con fecha de expedición 15-01-2020 y tipo de factura "F1" (Factura en la que se identifica al destinatario -artículos 6, 7.2 y 7.3 del RD 1619/2012-), consignando únicamente la prestación de servicios sujeta y no exenta del IVA con una base imponible de 500 €, una cuota de IVA de 105 € y un gasto deducible de 500 €.

Los conceptos facturados por el transitario que correspondan a suplidos o pagos efectuados por cuenta del importador no habrán de registrarse.

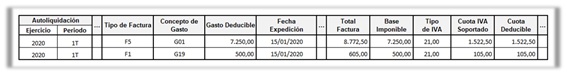

Y si el obligado tributario ha optado por la llevanza conjunta del IRPF y del IVA en el Libro registro unificado de Facturas Recibidas, Compras y Gastos se deben realizar los siguientes asientos:

Alternativamente, cuando el obligado tributario opte por realizar el registro con la entrada de los bienes corrientes en almacén, se podrá realizar con los siguientes asientos:

Los conceptos facturados por el transitario que correspondan a suplidos o pagos efectuados por cuenta del importador no habrán de registrarse.

(1) Gravámenes, gastos accesorios, etc. hasta el primer lugar de destino en el interior de la Comunidad.

(2) Artículo 64 LIVA.

Sí, tal y como se señala en el art. 67.2º RIVA . Cuando toda la cuota soportada sea deducible, en la columna “Cuota deducible” se consignará el mismo contenido que figura en la columna “Cuota IVA soportado”.

En el caso de que aplique prorrata deberá consignar la cuota deducible en función del porcentaje de deducción provisional

El expedidor del recibo lo registrará en el Libro registro de Facturas Recibidas con clave de operación "02" y con tipo de factura "F6"

Se indicará como base imponible la base sobre la que se calcula la compensación y como "Total de factura" el total de la contraprestación.

La información correspondiente al porcentaje de compensación de consignará en la columna "Tipo de IVA" y el importe de la compensación resultante de aplicar dicho porcentaje a la base imponible en la columna "Cuota de IVA soportado"; como cuota deducible se consignará el importe de la compensación

Sí, teniendo en cuenta que en las columnas "Tipo de IVA", "Cuota IVA soportado" y "Cuota deducible" se consignará cero. Los importes que se incluyan en la columna "Total factura" coincidirán con los correspondientes a la columna "Base imponible".

Sí, teniendo en cuenta que en las columnas "Tipo de IVA", "Cuota IVA soportado" y "Cuota deducible" se consignará cero. Los importes que se incluyan en la columna"Total factura" coincidirán con los correspondientes a la columna"Base imponible".

Este recibo no tiene la consideración de factura, lo que supone una operación que no tiene transcendencia para el IVA pero sí para el IRPF. Por lo tanto, en el Libro Registro de Facturas Recibidas y de Compras y Gastos se consignarán los campos comunes y los exclusivos del IRPF.

Este recibo no tiene la consideración de factura, lo que supone una operación que no tiene transcendencia para el IVA pero sí para el IRPF. Por lo tanto, en el Libro Registro de Facturas Recibidas y de Compras y Gastos se consignarán los campos comunes y los exclusivos del IRPF.

-

Las facturas se reciben en una misma fecha.

-

Proceden de un único proveedor.

-

El importe total de las operaciones, IVA no incluido, no excede de 6.000 euros.

-

El importe de las operaciones documentadas en cada factura no supera 500 euros, IVA no incluido.

Las facturas simplificadas no incluyen la cuota repercutida de forma separada (salvo las que sean cualificadas – art. 7.2 y 3 Reglamento de Facturación).

En estos casos no habrá de cumplimentarse la columna "Cuota IVA soportado", solo será obligatorio cumplimentar el tipo impositivo y uno de los dos campos siguientes: base imponible o importe total. En el caso de que se informe exclusivamente del importe total, la base imponible deberá constar con valor cero.

Como "Cuota deducible" se consignará cero.

Si existiese en el desglose de la operación varios tipos impositivos, se deberá registrar obligatoriamente la base imponible y el tipo impositivo.

El receptor debe registrar la factura con la clave F1 y se registrará asignando a la factura un número secuencial que no puede ser igual a otro ya registrado con la misma fecha y expedidor, y se cumplimentará la columna que contiene el número de registro asignado a la presentación en registro del acuerdo de autorización que ampara ese registro.

Antes de realizar el asiento en el libro registro, para poder identificar estas facturas a través de su serie, el obligado tributario que hubiese obtenido una autorización concedida conforme a lo dispuesto en el artículo 62.5 del Reglamento del Impuesto sobre el Valor Añadido deberá remitir copia de la autorización en el trámite de la sede electrónica de la Agencia Tributaria previsto para aportarla.

Cuando se incorpora una factura en el libro registro al amparo de una autorización de simplificación en materia de facturación o de sistemas de registro autorizados de acuerdo con lo previsto en el artículo 62.5 R. D. 1624/1992 (RIVA), deberá identificarse en el correspondiente libro, consignando como serie el número de registro de la autorización (“RGE############”) obtenido al presentar electrónicamente dicha autorización en la sede electrónica de la Agencia

01: Operación de régimen general.

02: Si se trata de una operación por la que se satisfacen compensaciones a proveedores acogidos al Régimen Especial de Agricultura Ganadería y Pesca (REAGYP) se consignará el valor 02 en la columna "Clave de Operación", la información correspondiente al porcentaje de compensación se consignará en la columna "Tipo de IVA" y el importe de la compensación resultante de aplicar dicho porcentaje a la base imponible en la columna "Cuota IVA Soportado".

03: Operaciones a las que se aplique el régimen especial de bienes usados, objetos de arte, antigüedades y objetos de colección.

04: Régimen especial del oro de inversión.

05: Régimen especial de las agencias de viajes.

06: Régimen especial grupo de entidades en IVA (Nivel Avanzado).

07: Si la operación se encuentra afectada por el régimen especial del criterio de caja se consignará el valor 07 en la columna "Clave de Operación" y la información correspondiente a cada pago, parcial o total, en el grupo de columnas denominado "Pago", teniendo en cuenta que en la columna "Medio Utilizado (Pago)" se consignará el valor que corresponda entre:

- 01: Transferencia

- 02: Cheque

- 03: No se paga (fecha límite de devengo, 31-12 del año siguiente al de la fecha de operación / devengo forzoso en concurso de acreedores)

- 04: Otros medios de pago

- 05: Domiciliación bancaria

08: Operaciones sujetas al IPSI / IGIC (Impuesto sobre la Producción, los Servicios y la Importación / Impuesto General Indirecto Canario).

09: Adquisiciones intracomunitarias de bienes y prestaciones de servicios.

12: Operaciones de arrendamiento de local de negocio.

13: Factura correspondiente a una importación (informada sin asociar a un DUA).

18: Operaciones de actividades incluidas en el Régimen Especial de Recargo de Equivalencia (RERE)

19: Operaciones de actividades incluidas en el Régimen Especial de Agricultura, Ganadería y Pesca (REAGYP)

La operación se registrará con un asiento de dos líneas, consignando:

- En la primera línea y con el concepto de gasto al que se refiera la factura (por ejemplo, G01 si corresponde a la compra de existencias), se traslada la “Base Imponible” a la columna de “Gasto Deducible” y se deja sin contenido la “Cuota Deducible” por estar acogido al régimen especial de recargo de equivalencia en el IVA.

- En la segunda línea, dado que el contribuyente está acogido al régimen especial de recargo de equivalencia en el IVA y la “Cuota IVA Soportado” no es objeto de autoliquidación en el modelo 303 de IVA pero sí constituye un gasto más de la actividad desarrollada en IRPF, se consignará el concepto G25 y en “Gasto Deducible” la suma de las columnas “Cuota IVA Soportado” y “Cuota Recargo Eq.” de la primera línea.

La clave de operación en este caso será 18 (libros unificados)

Por ejemplo, si el contribuyente acogido al régimen especial de recargo de equivalencia en el IVA recibe una factura por 100,00 € de base imponible con un IVA al 21 % ¿cómo debe registrar el gasto?

La cuota del IVA soportada sólo es gasto deducible del IRPF en la medida que no resulte cuota deducible del IVA, como sucede cuando se aplica la regla de prorrata. Pero el gasto resultante de aplicar la prorrata provisional será objeto de un ajuste como consecuencia de la regularización de la prorrata que se hace a través del modelo 303/322 en el último periodo del ejercicio fiscal.

Así, cuando se calcule la prorrata definitiva y se haya regularizado en la declaración-liquidación del último periodo del IVA porque fuese diferente a la prorrata provisional, se procederá a realizar un asiento de gasto por la cuota del IVA soportada no deducible del IVA en el Libro Registro de Compras y Gastos, por el importe del ajuste y el signo que corresponda dependiendo de si la prorrata definitiva es mayor (negativo) o menor (positivo) que la provisional.

En dicho asiento se consignará "SF" en la columna "Tipo de Factura", "G25" en la columna "Concepto de Gasto", el " NIF del Expedidor" se dejará sin contenido, en la columna "Nombre Expedidor" se consignará AJUSTE PRORRATA DEFINITIVA y, según el sentido de la regularización, en la columna "Gasto Deducible" se consignará:

-

Si la prorrata definitiva es menor que la prorrata provisional: el importe, con signo positivo, correspondiente a la cuota soportada del IVA que deja de ser deducible en IVA como consecuencia de la minoración de la prorrata definitiva respecto a la provisional.

-

Si la prorrata definitiva es mayor que la prorrata provisional: el importe, con signo negativo, correspondiente a la cuota soportada del IVA que ha pasado a ser deducible en IVA como consecuencia del incremento de la prorrata definitiva respecto a la provisional.

Si se trata de una operación relacionada con un bien de inversión se ha registrar en la columna con la marca S para identificar que corresponde a casillas con esa denominación en el modelo.

Si el contribuyente decide que se va a deducir una factura en un futuro y no en este periodo en que se registra se cumplimentará esta columna con la marca S y nada en periodo y ejercicio de deducción.

Cuando el obligado decida deducirse una factura de un asiento correspondiente a un "Ejercicio" y "Periodo" anterior en el que se indicó sería "Deducible en Periodo Posterior" y dicho campo ahora tiene el valor "S", en el campo Periodo Deducción se debe consignar el "Ejercicio" y "Periodo" en el que se deduce la factura.

Así, si en un asiento referido al ejercicio y periodo de autoliquidación X se consigna "S" en la columna Deducible en Periodo Posterior, no se tiene en cuenta la factura correspondiente al realizar el cálculo del modelo 303 del ejercicio y periodo X, sin necesidad de indicar el Periodo Deducción concreto (que supongamos, decidirá hacerlo en un periodo ulterior Y).

Sin embargo, cuando llegue dicho Periodo Y en el que el obligado decida deducir dicha factura, tendrá que realizar un nuevo asiento en el Libro Registro de Facturas Recibidas con "Ejercicio" y "Periodo" de autoliquidación Y, cumplimentando una "S" en el indicador "Deducible en Periodo Posterior" y consignando el ejercicio y periodo Y en "Ejercicio" y "Periodo" de la columna Periodo Deducción.

Existiendo obligación de expedir factura, (artículos 2 y 3 R. D. 1619/2012 que regula las obligaciones de facturación) ésta debe registrarse, debiendo indicar la base imponible “Tipo de IVA” y “Cuota de IVA soportada y en su caso la cuota deducible, la clave de operación y su identificación de si es una operación o sin inversión de sujeto pasivo, así como el tipo de factura que se está registrando.

Los importes que se incluyan en la columna “Total factura” coincidirán con los correspondientes a la columna “Base imponible” y “Cuota de IVA soportada".

La información sobre el porcentaje de prorrata aplicable se ofrecerá a través del modelo 303 . No obstante, debe tenerse en cuenta lo siguiente:

-

el campo “cuota deducible” se calculará aplicando la prorrata provisional.

-

En el caso de bienes de inversión, deberá suministrarse con carácter anual la información correspondiente a las regularizaciones que procedan en el Libro registro de bienes de inversión.

Incluye dos tipos de documentos:

-

Cualquier documento que sirva de soporte a la anotación contable de la operación cuando quien la realice sea un empresario o profesional no establecido en la Comunidad (art. 2.4 Reglamento de facturación).

-

Documentos que no tienen la consideración de factura pero dan derecho a la deducción. Se registrarán con el número que les asigne el titular del Libro, que no puede ser igual a otro ya informado con la misma fecha y expedidor.