c. Quins tipus de procediments amistosos existixen?

En funció de la normativa aplicable, existixen tres tipus de procediments amistosos:

-

Els tramitats a l'empara del Conveni Fiscal aplicable, que estan regulats en el Títol II del Reglament de procediments amistosos.

Encara que la majoria dels Convenis Fiscals aplicables a Espanya són consistents amb l'article 25 del Model de Conveni tributari sobre la renda i el patrimoni de l'OCDE [d'ara endavant, MCOCDE], cadascun dels convenis aplicables a Espanya és únic.

Per tant, és de vital importància que el contribuent preste atenció a les disposicions del Conveni Fiscal aplicable, especialment pel que fa al termini per a sol·licitar l'inici del procediment i a la possible existència d'una fase arbitral.

Exemple: El termini per a sol·licitar l'inici d'un procediment amistós a l'empara del Conveni Fiscal amb Portugal és de 2 anys. Amb els Estats Units d'Amèrica, en canvi, és de 5 anys.

A estos efectes, cal tindre en compte les modificacions introduïdes pel Conveni Multilateral per a aplicar les mesures relacionades amb els Tractats Fiscals per a previndre l'erosió de bases imposables i el trasllat de beneficis [d'ara endavant, Conveni Multilateral] en matèria de procediments amistosos. En la pàgina web de l'OCDE es poden consultar els Convenis Fiscals que es modifiquen amb el Conveni Multilateral.

-

Els tramitats a l'empara del Conveni d'Arbitratge, que estan regulats en el Títol III del Reglament de procediments amistosos.

A grans trets, el Conveni d'Arbitratge servix per a resoldre casos de preus de transferència entre Estats membres de la Unió Europea.

El seu àmbit d'aplicació està limitat per:

-

La pertinença a la Unió Europea. Tots i cadascun dels països involucrats han de pertànyer a la Unió Europea.

Exemple: un contribuent no pot sol·licitar que s'inicie un procediment amistós a l'empara del Conveni d'Arbitratge per a eliminar la doble imposició que es deriva de transaccions entre una empresa espanyola i una empresa japonesa perquè el Japó no és un Estat membre de la Unió Europea.

-

La naturalesa del litigi. Este procediment únicament és aplicable quan la doble imposició es derive, o bé d'un ajustament de preus de transferència, o bé de l'atribució de beneficis a un establiment permanent. És a dir, si l'ajustament en un dels Estats membres considera que existix un establiment permanent en aquell Estat membre que no havia sigut declarat, no cabria sol·licitar el procediment amistós partint de Conveni d'Arbitratge per a determinar l'existència o no de l'establiment permanent, però sí per a la posterior atribució de beneficis al mateix, si escau.

-

-

Els tramitats a l'empara de la Directiva, que estan regulats en el Títol IV del Reglament de procediments amistosos.

La Directiva ha sigut transposada en la seua totalitat Espanya mitjançant el Reial decret-Llei 3/2020, de 4 de febrer, que va entrar en vigor el 6 de febrer de 2020 i el Reial decret 399/2021, de 8 de juny, que va entrar en vigor 10 de juny de 2021.

En general, la Directiva s'aplica a les sol·licituds que s'hagen presentat a partir de l'1 de juliol de 2019 i es referisquen a períodes impositius iniciats a partir de l'1 de gener de 2018.

No obstant això, quan la sol·licitud s'haja presentat a partir de l'1 de juliol de 2019 i la qüestió objecte del procediment amistós incloga rendes o patrimoni obtinguts abans i després de l'1 de gener de 2018, les Autoritats Competents afectades puguen acordar aplicar la Directiva a períodes impositius anteriors cas per cas, si en el conveni o tractat internacional aplicable estiguera previst l'arbitratge.

Exemple: L'11 de desembre de 2020 un contribuent presenta una sol·licitud d'inici d'un procediment amistós en matèria de preus de transferència a l'empara de la Directiva a les Autoritats Competents d'Espanya i Itàlia, relativa als exercicis 2015 a 2018.

Amb caràcter general, el procediment amistós només es tramitarà a l'empara de la Directiva respecte de l'exercici 2018.

Tanmateix, d'acord amb la normativa espanyola i si la normativa domèstica italiana no ho impedix, les autoritats competents d'Espanya i Itàlia podrien acordar tramitar també el procediment amistós a l'empara de la Directiva per als exercicis 2015, 2016 i 2017.

La Directiva servix per a resoldre litigis entre Estats membres de la Unió Europea derivats de l'aplicació de convenis per a evitar la doble imposició en matèria de renda i patrimoni.

Això implica:

-

Que igual que el cas del Conveni d'Arbitratge, tots els països involucrats en el procediment han de ser Estats membres de la Unió Europea.

-

A diferència del Conveni d'Arbitratge, l'àmbit d'aplicació de la Directiva no està restringit als preus de transferència i atribució de beneficis a establiments permanents. L'única cosa que requerix és l'existència d'un conveni per a evitar la doble imposició en matèria de renda i patrimoni aplicable, ja es tracti d'un Conveni Fiscal o del propi Conveni d'Arbitratge.

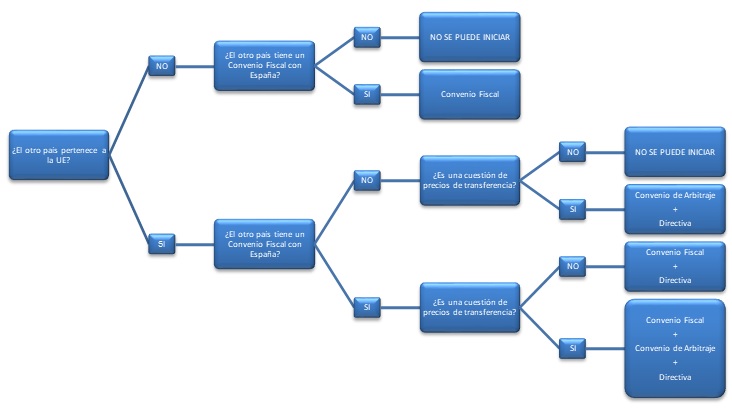

El següent quadre resumix els tipus procediments amistosos aplicables en funció del que s'ha exposat anteriorment, sense prejutjar si es complixen o no els altres requisits exigibles:

És el contribuent qui ha de decidir quin tipus de procediment vol iniciar, indicant-ho expressament en la seua sol·licitud

-