Preguntes freqüents

Saltar índex de la informacióQüestiones específiques - Criteri de cobraments i pagaments en IRPF (art. 7.2.1º RIRPF) vs Règim Especial del criteri de caixa de l'IVA (RECC)

Es faran constar amb la clau d'operació “07”.

Addicionalment, en el moment d'efectuar-se els cobraments / pagaments corresponents a les operacions sotmeses al RECC s'hauran de consignar les següents columnes:

Cobraments : data de cobrament, imports cobrats, mitjà de cobrament utilitzat, compte bancari o mitjà de cobrament utilitzat.

Pagaments : data de pagament, imports pagats, mitjà de pagament utilitzat, compte bancari o mitjà de pagament utilitzat.

El mitjà de pagament/cobrament es consignarà amb algun dels següents valors:

01: Transferència

02: Xec

03: No es cobra/paga (data límit de merite, 31-12 l'any següent al de la data d'operació / merite forçós en concurs de creditors)

04: Altres mitjans de cobrament / pagament

05: Domiciliació bancària.

Si existixen diversos pagaments, es registrarà una línia per cada pagament.

El 31 de desembre de l'any posterior al que es realitza l'operació per ser la data de merite. Els posteriors cobraments no generaran anotació alguna.

En la columna “Mitjà de Pagament/Cobrament” es consignarà el valor 03.

El 31 de desembre de l'any posterior al que es realitza l'operació per ser la data de merite. Els posteriors pagaments no generaran anotació alguna.

En la columna “Mitjà de Pagament/Cobrament” es consignarà el valor 03.

Sí, tenint en compte el criteri general de merite, sense perjudici que s'hagen de complementar amb les dades relatives als cobraments.

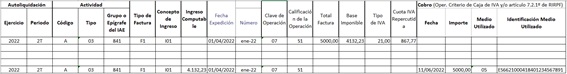

La factura expedida amb data 1 d'abril de 20XX haurà de registrar-se en el Llibre registre de Factures Expedides amb la clau d'operació “07”.

Una vegada cobrada, s'haurà de subministrar la informació en el Llibre registre de factures expedides d'este cobrament indicant a més de les dades comunes (“Data d'expedició”, Identificació de la factura, “NIF Destinatari”, “Nom Destinatari” i “Clau operació ”), el grup de columnes denominat “Cobrament ”: data de cobrament, imports cobrats, mitjà de cobrament utilitzat, compte bancari o mitjà de cobrament utilitzat.

Quan s'ha identificat la factura en un exercici/període no és necessari tornar a registrar-la en els successius cobraments/pagaments que tinguen lloc en este exercici/període.

En l'exemple consta la factura registrada en el 2T amb data 01/04/2022, de manera que quan es registra el cobrament de data 11/06/2022 com està dins del mateix període, només és necessari identificar les dades comunes de la factura i els imports dels corresponents cobraments.

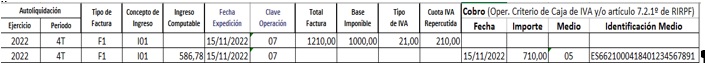

Si els cobraments es produïxen en un exercici/període diferent de l'exercici/període del registre original de la factura, serà necessari identificar novament de forma completa la factura a la que estan vinculats el citats cobraments / pagaments.

En l'exemple, si no s'haguera cobrat la totalitat de la factura el 2022 i es produïx un cobrament en l'1T de 2023 el contribuent ha de registrar durant este període el següent:

El registre dels cobraments i pagaments ha d'anar acompanyat del registre de la factura a la que estan vinculats quan així siga procedent (en el Llibre Registre, que és únic per a cada exercici, ha d'estar reflectida la factura original a la que estan vinculats els cobraments/pagaments que es produïsquen al llarg del mateix).

Exemple 1

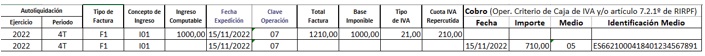

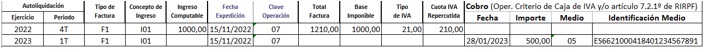

Per exemple, vegem com registrar en el Llibre Registre de factures expedides de 2023 una factura expedida en 4T/2022 amb cobraments el 2022 per un import de 710 i en 1T/2023 per un import de 500, tenint en compte que en els Llibres Registre de 2023 cal anotar les factures origen respecte de les que haja hagut cobraments i pagaments en este exercici.

Així, el Llibre Registre de 2022 hauria de mostrar este contingut:

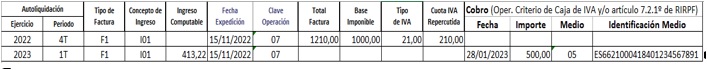

I el Llibre Registre de 2023 hauria de mostrar este contingut:

Efectes en IRPF:

Ja que l'“Ingrés comptable ”no ha d'incloure la quota d'IVA repercutida, caldrà consignar l'import de la Base Imposable de l'IVA corresponent al cobrament realitzat.

En l'exemple anterior, este càlcul s'ha efectuat de la següent manera:

Cobrament de data 15/11/2022:

Ingrés Comptable = Base Imposable * (Import Cobrament/Total Factura) = 1000,00 * (710,00/1210,00) = 586,58

Cobrament de data 28/01/2023:

Ingrés Comptable = Base Imposable * (Import Cobrament/Total Factura) = 1000,00 * (500,00/1210,00) = 413,22

Al consignar en la columna “Concepte d'Ingrés ”= “I01" (Ingressos d'explotació), l'import que es traslladarà a la casella corresponent “Ingressos d'explotació ”del model 100 serà l'import que el contribuent haja consignat en la columna “Ingrés Comptable ”:

- En el model 100 corresponent a l'IRPF de 2022: 413,22

- En el model 100 corresponent a l'IRPF de 2023: 586,78

Efectes en IVA:

El càlcul que realitza el sistema per a traslladar al model 303 del període al que corresponga el cobrament, la part de la Base Imposable i de la Quota IVA Repercutida corresponent al cobrament realitzat és com l'assenyalada per a l'IRPF. Estos càlculs no cal traslladar-los al Llibre Registre, únicament es detallen per a la comprensió sobre els imports que es traslladen pel sistema al model 303. En concret:

Casella “Base Imposable” del tipus 21% del model 303 del 4T de 2022:

BI al 21% = Base Imposable al 21% * (Import Cobrament/Total Factura) = 1000,00 * (710,00/1210,00) = 586,58

Casella “Quota” del tipus 21% del model 303 del 4T de 2022:

Quota al 21% = Quota al 21% * (Import Cobrament/Total Factura) = 210,00 * (710,00/1210,00) = 123,22

(Note's que 586,78 + 123,22 = 710,00, l'import del cobrament percebut el 15/11/2022)

Casella “Base Imposable” del tipus 21% del model 303 de l'1T de 2023:

BI al 21% = Base Imposable al 21% * (Import Cobrament/Total Factura) = 1000,00 * (500/1210,00) = 413,22

Casella “Quota” del tipus 21% del model 303 de l'1T de 2023:

Quota al 21% = Quota al 21% * (Import Cobrament/Total Factura) = 210,00 * (500,00/1210,00) = 86,78

(Note's que 413,22 + 86,78 = 500,00, l'import del cobrament percebut el 28/01/2023)

Al registrar una factura corresponent a una operació subjecta al Règim Especial de Criteri de Caixa amb més d'una línia de cobrament caldrà tindre en compte que en "Exercici" i "Període" es consignarà el valor que corresponga a la "Data" de Cobrament de cada línia.

Exemple 2

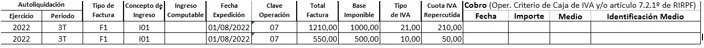

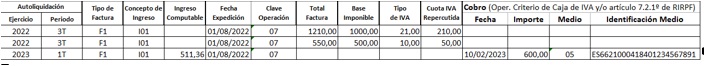

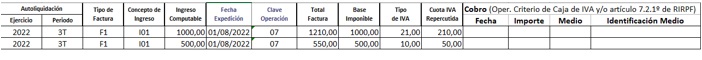

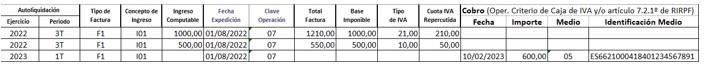

Suposem, ara, una factura expedida en el moment en què es realitza l'operació l'1-8-2022 amb 2 tipus d'IVA i 3 cobraments (1-11-2022, 10-2-2023 i 15-10-2023).

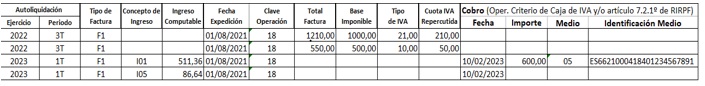

Es registrarà en el Llibre Registre de 2022 amb les següents línies:

- 2 línies amb 2022-3T corresponent als 2 tipus d'IVA de la data d'operació 1-8-2022.

- 1 línia amb 2022-4T corresponent al cobrament de l'1-11-2022.

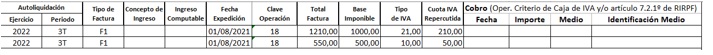

El Llibre Registre en 3T 2022 hauria de mostrar este contingut:

El Llibre Registre en 4T 2022 hauria de mostrar este contingut:

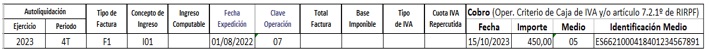

Es registrarà en el Llibre Registre de 2023 amb les següents línies:

- 2 línies amb 2022-3T corresponent als 2 tipus d'IVA de la data d'operació 1-8-2022.

- 1 línia amb 2023-1T corresponent al cobrament del 10-02-2023.

- 1 línia amb 2023-4T corresponent al cobrament del 15-10-2023.

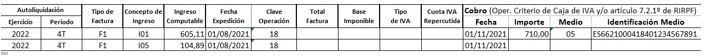

El Llibre Registre d'1T 2023 hauria de mostrar este contingut:

El Llibre Registre de 4T 2023 hauria de mostrar este contingut:

Efectes en IRPF:

Ja que l'“Ingrés comptable ”no ha d'incloure la quota d'IVA repercutida, caldrà consignar l'import del total Base Imposable de l'IVA corresponent al cobrament realitzat. En casos de més d'un tipus d'IVA, s'ha de tindre en compte tant la suma de les Bases Imposables de cada tipus (1000,00+500,00) com la suma del Total Factura de cada tipus d'IVA (1210,00+550,00).

En l'exemple, este càlcul s'ha efectuat de la següent manera:

Cobrament de data 01/11/2022:

Ingrés Comptable = ∑ Base Imposable * (Import Cobrament/∑ Total Factura) = 1500,00 * 710,00/1760,00= 605,11

Cobrament de data 10/02/2023:

Ingrés Comptable = ∑ Base Imposable * (Import Cobrament/∑ Total Factura) = 1500,00 * 600,00/1760,00= 511,36

Cobrament de data 15/10/2023:

Ingrés Comptable = ∑ Base Imposable * (Import Cobrament/∑ Total Factura) = 1500,00 * 450,00/1760,00= 383,52

Al consignar en la columna “Concepte d'Ingrés ”= “I01" (Ingressos d'explotació), l'import que es traslladarà a la casella corresponent “Ingressos d'explotació ”del model 100 serà l'import que el contribuent haja consignat en la columna “Ingrés Comptable ”:

- En el model 100 corresponent a l'IRPF de 2022: 605,11

- En el model 100 corresponent a l'IRPF de 2023: 894,88 (511,36+383,52)

Efectes en IVA:

El càlcul que realitza el sistema per a traslladar al model 303 del període al que corresponga el cobrament, la part de la Base Imposable de cada tipus i de la Quota IVA Repercutida de cada tipus corresponent al cobrament realitzat és anàloga a l'assenyalada per a l'IRPF, però, en este cas, es té en compte la Base imposable de cada tipus. En concret, es mostren els càlculs per al model 303 del 4T de 2022 (per als de l'1T i 4T de 2023 únicament caldria canviar en l'equació l'import del cobrament):

Casella “Base Imposable” del tipus 21% del model 303 del 4T de 2022:

BI al 21% = Base Imposable al 21 % * (Import Cobrament/∑ Total Factura) = 1000,00 * 710,00/1760,00= 403,41

Casella “Quota” del tipus 21% del model 303 del 4T de 2022:

Quota al 21% = Quota al 21% * (Import Cobrament/∑ Total Factura) = 210,00 * 710,00/1760,00= 84,72

Casella “Base Imposable” del tipus 10% del model 303 del 4T de 2022:

BI al 10% = Base Imposable al 10 % * (Import Cobrament/∑ Total Factura) = 500,00 * 710,00/1760,00= 201,70

Casella “Quota” del tipus 10% del model 303 del 4T de 2022

:

Quota al 10% = Quota al 10% * (Import Cobrament/∑ Total Factura) = 50,00 * 710,00/1760,00= 20,17

(Note's que 403,41+84,72+201,70+20,17 = 710,00, l'import del cobrament percebut el 01/11/2021)

En IRPF:

L'explicació detallada en la resposta a la pregunta 6 és completament aplicable a este cas.

En IVA:

En l'exemple 1:

Els imports que es traslladen pel sistema al model 303 del 4T de 2022 seran:

- Casella “Base Imposable” del tipus 21 %: 1000,00

- Casella “Quota” del tipus 21 %: 210,00

Sense incidència en el model 303 els cobraments percebuts.

En l'exemple 2:

Els imports que es traslladen pel sistema al model 303 del 3T de 2023 seran:

- Casella “Base Imposable” del tipus 21 %: 1000,00

- Casella “Quota” del tipus 21 %: 210,00

- Casella “Base Imposable” del tipus 10 %: 500,00

- Casella “Quota” del tipus 10 %: 50,00

Sense incidència en el model 303 els cobraments percebuts.

NOTA: La “Clau d'operació ”a consignar ha de ser “01”.

Exemple 1:

El Llibre Registre en 4T 2022 hauria de mostrar este contingut:

El Llibre Registre en 1T 2023 hauria de mostrar este contingut:

Efectes en IRPF:

Ja que l'“Ingrés comptable ”no ha d'incloure la quota d'IVA repercutida, caldrà consignar l'import de la Base Imposable de l'IVA en el moment en què s'haja meritat l'operació.

Al consignar en la columna “Concepte d'Ingrés ”= “I01" (Ingressos d'explotació), l'import que es traslladarà a la casella corresponent “Ingressos d'explotació ”del model 100 serà l'import que el contribuent haja consignat en la columna “Ingrés Comptable ”:

- En el model 100 corresponent a l'IRPF de 2022: 1000,00

- En el model 100 corresponent a l'IRPF de 2023: 0,00

Efectes en IVA:

L'explicació detallada en la resposta a la pregunta 6, quant al trasllat dels imports al model 303 és completament aplicable a este cas.

Exemple 2:

El Llibre Registre de 3T 2022 hauria de mostrar este contingut:

El Llibre Registre de 4T 2022 hauria de mostrar este contingut:

El Llibre Registre d'1T 2023 hauria de mostrar este contingut:

El Llibre Registre de 4T 2023 hauria de mostrar este contingut:

Efectes en IRPF:

Ja que l'“Ingrés comptable ”no ha d'incloure la quota d'IVA repercutida, caldrà consignar l'import de la Base Imposable de l'IVA en el moment en què s'haja meritat l'operació.

En este exemple:

Al consignar en la columna “Concepte d'Ingrés ”= “I01" (Ingressos d'explotació), l'import que es traslladarà a la casella corresponent “Ingressos d'explotació ”del model 100 serà la suma dels imports que el contribuent haja consignat en la columna “Ingrés Comptable ”:

- En el model 100 corresponent a l'IRPF de 2022: 1500,00 (1000,00+500,00)

- En el model 100 corresponent a l'IRPF de 2023: 0,00

Efectes en IVA:

L'explicació detallada en la resposta a la pregunta 6 quant al trasllat dels imports al model 303 és completament aplicable a este cas.

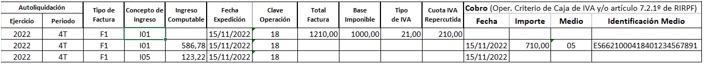

Exemple 1

El Llibre Registre de 4T 2022 hauria de mostrar este contingut:

El Llibre Registre d'1T 2023 hauria de mostrar este contingut:

Efectes en IRPF:

A l'estar el contribuent en el Règim especial del recàrrec d'equivalència, l'“Ingrés comptable ”inclourà, a més de l'import de la Base imposable de l'IVA (Concepte d'Ingrés: “I01”), l'import corresponent a la quota d'IVA repercutida (Concepte d'Ingrés “I05”), corresponents al cobrament percebut.

En l'exemple anterior, este càlcul s'ha efectuat de la següent manera:

Cobrament de data 15/11/2022:

Ingrés Comptable I01 = Base Imposable * (Import Cobrament/Total Factura) = 1000,00 * (710,00/1210,00) = 586,78

Ingrés Comptable I05 = Quota IVA * (Import Cobrament/Total Factura) = 210,00 * (710,00/1210,00) = 123,22

Cobrament de data 28/01/2023:

Ingrés Comptable I01 = Base Imposable * (Import Cobrament/Total Factura) = 1000,00 * (500,00/1210,00) = 413,22

Ingrés Comptable I05 = Quota IVA * (Import Cobrament/Total Factura) = 210,00 * (500,00/1210,00) = 86,78

Al consignar en la columna “Concepte d'Ingrés ”= “I01" i el “I05”, els imports que es traslladaran a les caselles “Ingressos d'explotació ”i “IVA meritat”, respectivament, del model 100 seran els imports que el contribuent haja consignat en la columna “Ingrés Comptable ”:

En el model 100 corresponent a l'IRPF de 2022:

- A la casella “Ingressos d'explotació ”: 586,78 (el del concepte “I01”)

- A la casella “IVA meritat ”: 123,22 (el del concepte “I05”)

En el model 100 corresponent a l'IRPF de 2023:

- A la casella “Ingressos d'explotació ”: 413,22 (el del concepte “I01”)

- A la casella “IVA meritat ”: 86,78 (el del concepte “I05")

Efectes en IVA:

Sense incidència.

Exemple 2

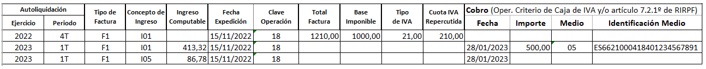

El Llibre Registre de 3T 2022 hauria de mostrar este contingut:

El Llibre Registre de 4T 2022 hauria de mostrar este contingut:

El Llibre Registre d'1T 2023 hauria de mostrar este contingut:

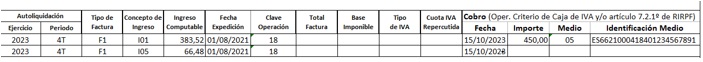

El Llibre Registre de 4T 2023 hauria de mostrar este contingut:

Efectes en IRPF:

A l'estar el contribuent en el Règim especial del recàrrec d'equivalència, i tindre més d'un tipus d'IVA, en l'“Ingrés comptable ”s'ha de tindre en compte l'import de la suma de les Bases Imposables de cada tipus (Concepte d'Ingrés: “I01”), l'import de la suma de les quotes d'IVA repercutida (Concepte d'Ingrés “I05”) i la suma del Total Factura de cada tipus d'IVA, corresponents al cobrament percebut.

En l'exemple anterior, este càlcul s'ha efectuat de la següent manera:

Cobrament de data 01/11/2022:

Ingrés Comptable I01= ∑ Base Imposable * (Import Cobrament/∑ Total Factura) = 1500,00 * 710,00/1760,00= 605,11

Ingrés Comptable I05= ∑ Quota IVA * (Import Cobrament/∑ Total Factura) = 260,00 * 710,00/1760,00= 104,89

Cobrament de data 10/02/2023:

Ingrés Comptable I01= ∑ Base Imposable * (Import Cobrament/∑ Total Factura) = 1500,00 * 600,00/1760,00= 511,36

Ingrés Comptable I05= ∑ Quota IVA * (Import Cobrament/∑ Total Factura) = 260,00 * 600,00/1760,00= 88,64

Cobrament de data 15/10/2023:

Ingrés Comptable I01= ∑ Base Imposable * (Import Cobrament/∑ Total Factura) = 1500,00 * 450,00/1760,00= 383,52

Ingrés Comptable I05= ∑ Quota IVA * (Import Cobrament/∑ Total Factura) = 260,00 * 450,00/1760,00= 66,48

Al consignar en la columna “Concepte d'Ingrés ”= “I01" i el “I05”, els imports que es traslladaran a les caselles “Ingressos d'explotació ”i “IVA meritat”, respectivament, del model 100 seran els imports que el contribuent haja consignat en la columna “Ingrés Comptable ”:

En el model 100 corresponent a l'IRPF de 2022:

- A la casella “Ingressos d'explotació ”: 605,11 (el del concepte “I01”)

- A la casella “IVA meritat ”: 104,89 (el del concepte “I05”)

En el model 100 corresponent a l'IRPF de 2023:

- A la casella “Ingressos d'explotació ”: 894,88 (el dels conceptes “I01”: 511,36+383,52)

- A la casella “IVA meritat ”: 155,12 (el dels conceptes “I05”: 88,64+66,48)

Efectes en IVA:

Sense incidència.