Agència Tributària: Preguntes freqüents. Qüestiones generals

Saltar índex de la informacióQüestiones generals

És un sistema de gestió dels llibres registre de l'impost sobre el valor afegit a través de la Sede Electrònica de l'AEAT, mitjançant el subministrament quasi immediat dels registres de facturació.

D'aquesta manera, el SII permet acostar el moment del registre o comptabilització de les factures al de la realització efectiva de l'operació econòmica que subjau a les mateixes.

El SII serà aplicable amb caràcter obligatori als següents subjectes passius que tinguen període de liquidació de l'IVA mensual:

-

Inscrits al REDEME (Registre de Devolució Mensual de l'IVA)

-

Grans Empreses (facturació superior a 6.010.121,04 €)

-

Grups d'IVA

- Els titulars dels depòsits fiscals de gasolines, gasoils o biocarburants inclosos en l'àmbit objectiu de l'Impost sobre Hidrocarburs, així com els empresaris o professionals que extraguen aquells productes dels depòsits fiscals (des del 01/01/2025).

El SII també serà aplicable a la resta de subjectes passius que, voluntàriament, decidisquen acollir-se al mateix.

Els empresaris o professionals no establits en el territori espanyol d'aplicació de l'Impost (TAI) que tinguen la condició de subjectes passius amb un període de liquidació mensual estaran obligats a portar els llibres registre d'IVA i, des de l'entrada en vigor del Reial decret 596/2016, hauran de portar-los a través de la Sede electrònica de l'Agència Estatal d'Administració Tributària (SII).

S'exceptuen aquells no establits úniques operacions de les quals realitzades en el TAI siguen adquisicions intracomunitàries exemptes d'acord amb l'article 26, apartats Tres i Quatre LIVA i no presenten models 303, obtenint, si escau, la devolució de les quotes suportades en el TAI a través del que disposen els articles 119 o 119 bis LIVA.

De la mateixa manera el SII també serà aplicable a la resta de subjectes passius que, establits o no, voluntàriament decidisquen acollir-se al mateix

Optant en qualsevol moment en la declaració censal (caselles 143 i 532 del model 036), quedant inclòs des de l'endemà a aquell en què finalitze el període de liquidació en què s'haguera exercit esta opció

Exemple: una empresa que opta pel SII, presentant el model 036 el 10 d'abril de 202X, quedarà inclosa en el sistema des de l'1 de juliol de 202X.

Aquells subjectes passius que opten al SII, mantindran el seu període de liquidació trimestral.

Sí. Haurà de romandre l'any natural per al qual s'opte.

Els qui opten pel SII hauran de complir amb el subministrament dels registres de facturació durant com a mínim l'any natural per al qual s'exercita l'opció.

Complit l'anterior, es podrà renunciar al sistema en la declaració censal (model 036) el mes de novembre anterior a l'inici de l'any natural en el que haja de ser efectiu.

El Reial decret-llei 2/2026, de 3 de febrer, amplia el termini extraordinari per a renunciar a l'opció per l'aplicació del SII per a l'exercici 2026 fins el 16 de febrer de 2026.

Fora que l'empresari o professional seguisca tenint un període de liquidació mensual:

-

L'exclusió del REDEME suposa l'exclusió del SII des del primer dia del període de liquidació en el que s'haja notificat l'acord d'exclusió.

-

La cessació en el règim especial del grup d'entitats comporta la cessació en el SII des que es produïsca aquell.

Els subjectes passius exclosos quedaran obligats a presentar els models 347 i 390.

Els subjectes passius acollits al SII estan obligats a portar a través de la Sede electrònica de l'AEAT, mitjançant el subministrament electrònic dels registres de facturació, els següents Llibres Registre:

-

Lliure registre de Factures Expedides.

-

Lliure registre de Factures Rebudes.

-

Lliure registre de Béns d'Inversió.

-

Lliure registre de Determinades Operacions Intracomunitàries.

Per fer-ho, han de remetre a l'AEAT els detalls sobre la seua facturació, amb de la qual informació s'aniran configurant gairebé en temps real els diferents Llibres Registre.

L'enviament d'esta informació es realitzarà per via electrònica, concretament mitjançant Servicis Web basats en l'intercanvi de missatges XML.

L'estructura d'este envie tindrà una capçalera comuna amb la informació del titular de cada lliure registre, així com la informació de l'exercici i període en el que es registren estes operacions. A esta capçalera li acompanyarà un bloc amb el contingut de les factures.

Així mateix, el subministrament electrònic dels registres de facturació es realitzarà a través d'un formulari web quan es tracti de subjectes passius que duguen a terme poques operacions o quan es vulguen remetre els registres de factures concretes de forma aïllada.

El subministrament d'esta informació es realitzarà conforme amb els camps de registre aprovats pel Ministre d'Hisenda i Funció Pública a través de l'Ordre Ministerial HFP/417/2017, de 12 de maig

No. El que cal remetre són els camps dels registres de facturació que es concreten en l'Ordre Ministerial HFP/417/2017, de 12 de maig, respecte de la informació a què es referix el Reial decret 596/2016, de 2 de desembre.

A) Factures Expedides

En el termini de quatre dies naturals des de l'expedició de la factura, fora que es tracti de factures expedides pel destinatari o per un tercer, cas en què, este termini serà de huit dies naturals.

Si més no el subministrament haurà de realitzar-se abans del dia 16 del mes següent a aquell en què s'haguera produït la meritació de l'Impost corresponent a l'operació que ha de registrar-se. No obstant això, tractant-se d'operacions no subjectes a l'Impost per les quals s'haguera degut expedir factura, este últim termini es determinarà amb referència a la data en la que s'haguera realitzat l'operació. Esta data límit coincidix a fi de termini per a expedir factura d'acord amb l'art.11 del RD 1619/2012, de tal manera que, si un empresari emet la factura el 15 del mes següent a la meritació, aquell mateix dia haurà de remetre els registres de facturació a través del SII (llevat en el cas d'entregues intracomunitàries).

Exemple 1: un empresari A presta un servici a un altre empresari l'1 d'agost de 2025, expedint la corresponent factura aquell mateix dia. El termini per a remetre el registre d'esta factura a través del SII finalitza el 7 d'agost.

Exemple 2: un empresari A presta un servici a un altre empresari el 3 de setembre de 2025, expedint la corresponent factura el 10 d'octubre de 2025 (el termini d'expedició finalitza el 15 d'octubre). El termini per a remetre el registre d'esta factura a través del SII finalitza el 15 d'octubre (opera la data límit).

Exemple 3: un empresari realitza una entrega intracomunitària a un clienta francés. L'inici del transporte dels béns es produïx el 19 de juny de 2025 i la factura s'expedix el 15 de juliol de 2025 (últim dia per a expedir la factura d'acord amb l'article 11.2 RD 1619/2012 i data en la que es produïx la meritació de l'operació). El termini per a remetre el registre d'esta factura a través del SII finalitza el 21 de juliol.

B) Factures Rebudes

En un termini de quatre dies naturals des de la data en què es produïsca el registre comptable de la factura i, si més no, abans del dia 16 del mes següent al període de liquidació en què s'hagen inclòs les operacions corresponents (període en què es deduïx l'IVA suportat).

S'entén que el registre comptable de la factura es produïx en la data d'entrada en el sistema comptable independentment de la data reflectida en l'assentament comptable.

Exemple 4: un empresari que rep una factura el 9 de juliol de 2025 decidix consignar i deduir la quota suportada en el model 303 del mes de juliol, procedint al seu registre comptable amb data d'entrada en el sistema el 13 d'agost. El termini per a remetre el registre d'esta factura a través del SII finalitza el 18 d'agost de 2025 (opera la data límit, i el 15 d'agost és divendres, festiu nacional).

Exemple 5: un empresari que rep una factura el 9 d'agost de 2025 procedix al seu registre comptable amb data d'entrada en el sistema el 13 d'octubre. El termini per a remetre el registre d'esta factura a través del SII finalitza:

-

El 15 d'octubre si deduïx la factura en el model 303 de setembre (opera la data límit).

-

el 17 d'octubre si deduïx la factura en el model 303 d'octubre.

D'acord amb els exemples anteriors, una factura podrà deduir-se una vegada s'haja rebut i s'anote en el Llibre registre de Factures rebudes abans que finalitze el termini de presentació del model 303 en què s'incloga. No obstant això, haurà de tindre's en compte la data límit per a remetre els registres a través del SII del dia 15 del mes següent a aquell en què es procedisca a la deducció.

Exemple 6: un empresari registra comptablement una factura rebuda, de què no té constància de la data de recepció. La data d'entrada en el sistema és el 13 d'octubre de 2025. El termini per a remetre el registre d'esta factura a través del SII finalitza el 17 d'octubre. La factura podrà deduir-se a partir del període de liquidació corresponent al mes d'octubre.

En el cas operacions d'importació, els quatre dies naturals s'hauran de computar des que es produïsca el registre comptable del document en el que conste la liquidació de l'IVA per la Duana i, si més no, abans del dia 16 del mes següent al final del període al que es referisca la declaració en la que s'hagen inclòs (període en què es deduïx l'IVA suportat).

Exemple 7: un empresari importa mercaderia despatxada a lliure pràctica el 25 d'octubre de 2025, produint-se en aquella mateixa data l'admissió del DUA i liquidació de l'IVA per la Duana. L'empresari decidix consignar i deduir la quota suportada en el model 303 del mes d'octubre, procedint al seu registre comptable el 10 de novembre de 2025. El termini per a remetre el registre del DUA a través del SII finalitza el 14 de novembre.

C) Determinades operacions Intracomunitàries

En un termini de quatre dies naturals, des del moment d'inici de l'expedició o transporte, o si escau, des del moment de la recepció dels béns a què es referixen.

D) Informació sobre Béns d'Inversió

Dins del termini de presentació de l'últim període de liquidació de l'any (fins el 30 de gener).

E) Factures rectificatives

En el termini de quatre dies naturals des de la data en què es produïsca l'expedició o el registre comptable de la factura, respectivament.

En cas que la rectificació determine un incremente de l'import de les quotes inicialment deduïdes d'acord amb el que disposa l'article 114.Dos.1r LIVA, el termini serà el general de factures rebudes.

TERMINIS QUAN LA INCLUSIÓ EN EL SII ES PRODUÏX EN DATA DIFERENT DE L'1 DE GENER : El termini de remissió de la informació corresponent al període comprés entre l'1 de gener i la data d'inclusió en el SII serà des d'esta data d'inclusió fins el final de l'exercici.

COMPUTE DE TERMINIS: Cal tindre en compte que en el còmput del termini de quatre o huit dies naturals a què es referixen els apartats anteriors, s'exclouran dissabtes, diumenges i els declarats festius nacionals.

En cas que la data límit del 15 del mes següent siga dissabte, diumenge o festiu nacional, es traslladarà al primer dia hàbil següent

No, es tracta d'enviar a la Sede Electrònica de l'AEAT determinada informació que actualment es troba en:

-

Llibres Registre d'IVA tradicionals

-

Factures

-

Model 347

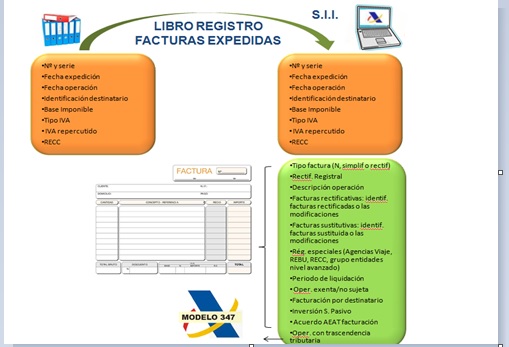

La informació relativa al Llibre Registre de Factures Expedides que ha de comunicar-se a l'AEAT a través del SII (continguda tant en els Llibres Registre actuals com en els camps de les pròpies factures) és la que es mostra a continuació:

INFORMACIÓ A REMETRE AMB EL S.I.I

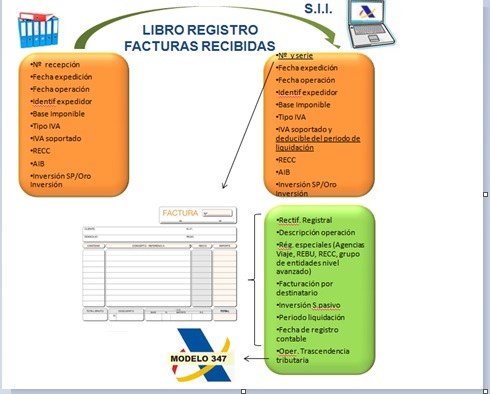

Per part seua, la informació relativa al Llibre Registre de Factures Rebudes que ha de comunicar-se a l'AEAT a través del S.I.I. (continguda tant en els Llibres Registre actuals com en els camps de les pròpies factures) és la següent:

INFORMACIÓ A REMETRE AMB EL S.I.I

Sí. Haurà de comunicar-ho mitjançant el model 036 a partir del mes de juny de 2017, marcant la casella 740, indicant en la casella 739 (pàgina 5) la data de l'acord (prèviament s'ha de marcar en la pàgina 1 la causa 123 “Modificació de dades relatives a l'IVA ”).

El SII comporta per al contribuent els següents avantatges:

-

Reducció de les obligacions formals, suprimint l'obligació de presentació dels models 347 i 390.

-

Obtenció de “Dades Fiscals ”ja que en la Sede electrònica disposarà d'un Lliure Registre “declarat” i “contrastat” amb la informació de contraste procedent de tercers que pertanguen al col·lectiu d'este sistema

Així mateix, es podrà accedir a la informació de les factures incloses en els Llibres registres dels seus clientes i/o proveïdors que apliquen el SII

Estes dades fiscals són una útil ferramenta d'assistència en l'elaboració de la declaració, reduint errors i permetent una simplificació i més seguretat jurídica.

-

Reducció dels terminis de realització de les devolucions, al disposar l'AEAT de la informació en temps gairebé real i de major informació sobre les operacions.

-

Reducció dels terminis de comprovació, pels mateixos motius anteriors.

-

Disminució dels requeriments d'informació, ja que molts dels requeriments actuals tenen per objecte sol·licitar les factures o dades contingudes en les mateixes per a comprovar determinades operacions.

En el Reial decret 596/2016, de 2 de desembre, per a la modernització, millora i impuls de l'ús de mitjans electrònics en la gestió de l'impost sobre el valor afegit, pel qual es modifiquen el Reglament de l'impost sobre el Valor Afegit, aprovat pel Reial decret 1624/1992, de 29 de desembre, el Reglament General de les actuacions i els procediments de gestió i inspecció tributària i de desenvolupament de les normes comunes dels procediments d'aplicació dels tributs, aprovat pel Reial decret 1065/2007, de 27 de juliol, i el Reglament pel qual es regulen les obligacions de facturació, aprovat pel Reial decret 1619/2012, de 30 de novembre, (BOE 6 de desembre).

Els camps de registre de la informació a subministrar han sigut aprovats pel Ministre d'Hisenda i Funció Pública a través de l'Ordre ministerial HFP/417/2017, de 12 de maig

No

No. La supressió de l'obligació de presentar el model 390 s'inclou en l'Ordre del Ministre d'Hisenda i Funció pública HFP/417/2017, de 12 de maig.

El SII serà aplicable en els termes establits en la normativa foral.

A partir de l'exercici 2026:

-

Aquells empresaris amb domicili fiscal a Navarra, volum del qual total d'operacions l'any anterior haguera excedit 12 milions d'euros, de les quals el 75% o més s'hagueren realitzat en territori comú, aplicaran el SII d'acord amb la normativa estatal.

-

Aquells empresaris amb domicili fiscal a País Basc, volum del qual total d'operacions l'any anterior haguera excedit 12 milions d'euros, de les quals el 75% o més s'hagueren realitzat en territori comú, aplicaran el SII d'acord amb la normativa estatal.

El referit límit de 12 milions d'euros era de 10 milions d'euros fins l'exercici 2025 (des de 2022 per a Navarra i des de 2018 per a País Basc).

Els contribuents hauran de presentar les obligacions formals a què estiguen obligats d'acord amb la seua respectiva normativa, davant l'Administració de l'Estat o Foral competent per raó del territori, d'acord amb el criteri de la competència per a la comprovació i investigació.

A partir de l'exercici 2026 la competència inspectora per a aquells subjectes passius que han de tributar en proporció al volum de les seues operacions realitzades en territori comú i foral, correspondrà a l'Estat quan:

-

El contribuent tinga el seu domicili fiscal en territori comú i el seu volum d'operacions l'any anterior siga menor o igual a 12 MM €.

-

El contribuent tinga el seu domicili fiscal en territori comú i el seu volum d'operacions l'any anterior siga superior a 12 MM € sempre que el percentatge d'operacions realitzat en territori foral no siga igual o superior al 75 %, o al 100% en el cas d'entitats acollides al règim especial de grup d'entitats, cas en què la competència correspondria a la Diputació Foral competent per raó del territori.

-

El contribuent tinga el seu domicili fiscal en territori foral i el seu volum d'operacions l'any anterior siga superior a 12MM € sempre que el percentatge d'operacions realitzat en territori comú siga igual o superior al 75%.

El referit límit de 12 milions d'euros era de 10 milions d'euros fins l'exercici 2025 (des de 2022 per a Navarra i des de 2018 per a País Basc).

Els primers registres que han de remetre's en el termini de quatre dies naturals (exclosos dissabtes, diumenges i festius nacionals) són els corresponents als Llibres registre del primer mes o trimestre a partir del qual es trobe inclòs en SII i que corresponen a:

- Les factures emeses a partir de l'1 del mes en què té efectes la inclusió, que documenten operacions meritades durant este mes (o trimestre), en el cas del Llibre registre de factures emeses.

- Les factures registrades comptablement a partir de l'1 del mes en què té efectes la inclusió, de la qual deducció procedisca durant el període de liquidació d'este mes (o trimestre), en el cas del Llibre registre de factures rebudes.

- Els béns del qual transporte o recepció es produïx a partir de l'1 del mes en què té efectes la inclusió, en el cas del Llibre registre de determinades operacions intracomunitàries.