Preguntas frecuentes (versión HTML)

Preguntas frecuentes sobre o Imposto sobre Transaccións Financeiras en versión HTML (19/12/23)

Declaración e ingreso

Si, deberá presentar a autoliquidación do imposto correspondente ao período de liquidación coa información que se esixa para ese fin e sen que proceda efectuar ningún ingreso respecto das devanditas operacións exentas.

O Imposto sobre as Transaccións Financeiras débese presentar obrigatoriamente por vía electrónica a través de Internet mediante a presentación do modelo 604 e o seu anexo informativo.

Para a formalización do modelo 604 e o seu anexo informativo poderán utilizarse os formularios dispoñibles na Sede electrónica da AEAT ou ben, un programa informático que permita a obtención dos ficheiros correspondentes.

Ata 2023 incluído:

-

Tanto o anexo informativo como a autoliquidación deben presentarse exclusivamente ante a AEAT.

A partir de 2024:

-

A relación de sociedades cuxa capitalización bolsista a 1 de decembro do ano anterior supera os 1.000 millóns de euros que se publica anualmente na Sede electrónica da AEAT, engade unha columna en que se indica a administración competente para a exacción (en función do domicilio social da entidade cuxas accións son obxecto do Imposto).

-

Anexo informativo:

-

O anexo informativo presentarase necesariamente ante a AEAT. Incluirá todas as operacións suxeitas con independencia da administración á que corresponda a exacción.

-

Se o anexo informativo comprende adquisicións de accións de sociedades con domicilio social no País Vasco ou Navarra (ver relación de entidades publicadas na Sede electrónica) deberá presentarse ademais a Facenda Foral correspondente cando esta así esíxao (para estes fins deberá dirixirse cada Facenda Foral).

-

-

Autoliquidación:

-

A partir do anexo informativo, deberá determinar as operacións que corresponden á AEAT e a cada unha das Facendas Forais.

-

Efectuado o paso anterior, cubrirase e presentará o modelo 604 en que se autoliquidarán as operacións que correspondan á AEAT e incluirase información das operacións que corresponden a cada unha das Facendas Forais.

-

De existir operacións que correspondan a algunha das Facendas Forais, presentarase ante a mesma autoliquidación axustada ao modelo e prazos que cada unha delas determine.

-

O período de liquidación coincide co mes natural.

O prazo de presentación é do 10 ao 20 do mes seguinte ao correspondente período de liquidación mensual.

Non obstante, para este primeiro exercicio de aplicación, 2021, a presentación e ingreso das autoliquidacións correspondentes aos meses de xaneiro e febreiro de 2021, efectuarase no prazo previsto para a presentación e ingreso da autoliquidación correspondente ao mes de marzo de 2021 (do 10 ao 20 de abril de 2021).

Se a presentación corresponde a 2024 e seguintes deberá consultar os prazos de presentación establecido polas Facendas Forais do País Vasco e Navarra para a presentación dos anexos e autoliquidacións que deba presentar ante as mesmas (ver FAQ 6.32 Cal é o procedemento para a presentación a partir do 1 de xaneiro de 2024?).

O modelo 604 e o seu anexo informativo presentarase polo suxeito pasivo do Imposto agás nos casos en que, de acordo co disposto no Regulamento do Imposto, sexa obrigatoria ou optásese pola presentación a través dunha depositaria central de valores (DCV) establecido en territorio español en nome e por conta do suxeito pasivo.

Para abordar esta cuestión, en primeiro lugar, hai que distinguir se as adquisicións dos valores anótanse en contas vinculadas a un sistema de rexistro a cargo dunha depositaria central de valores (DCV) establecido en territorio español ou nun sistema de rexistro a cargo dun DCV establecido fóra do territorio español:

Se as adquisicións se anotan en contas vinculadas a un sistema de rexistro a cargo dun DCV establecido en territorio español, o modelo 604 e o seu anexo informativo presentaranse a través do devandito DCV nos seguintes casos:

-

Obrigatoriamente, cando os suxeitos pasivos, xa actuen por conta propia ou allea, teñan conta no rexistro central da depositaria central de valores establecidos en territorio español ou teñan conta nos rexistros de detalle dalgunha das entidades participantes na devandita depositaria central de valores.

-

Cando os suxeitos pasivos non comprendidos na letra a) anterior opten pola presentación a través do DCV establecido en territorio español. Para iso, os suxeitos pasivos designarán polo menos unha entidade participante no devandito DCV.

Se as adquisicións se anotan en contas vinculadas a un sistema de rexistro a cargo dun DCV establecido fóra do territorio español, o modelo 604 e o seu anexo informativo poderanse presentar a través dun DCV establecido en territorio español:

-

Opcionalmente, cando exista un acordo de colaboración entre un DCV establecido en territorio español e o DCV establecido fóra do territorio español.

-

Opcionalmente e en ausencia do acordo de colaboración a que se refire a letra a) anterior, cando o DCV establecido fóra do territorio español figure incluído na conta de terceiros dunha entidade participante nun DCV establecido en territorio español designado pola entidade emisora para a leva do rexistro contable dos valores, e exista un acordo previo para a presentación entre o DCV situado fóra do territorio español e a citada entidade participante.

Poderán acollerse a esta opción os suxeitos pasivos que teñan conta no DCV establecido fóra do territorio español ou nalgunha das súas entidades participantes.

-

Opcionalmente, cando exista acordo expreso entre o suxeito pasivo e unha entidade participante nun DCV establecido en territorio español.

Este acordo incluirá todas as adquisicións anotadas en contas vinculadas a un sistema de rexistro a cargo dun DCV establecido fóra do territorio español, agás aquelas respecto das cales o suxeito pasivo exercese as opcións de presentación previstas nas letras a) e b) anteriores, non sendo que decida incluíras nesta opción.

O que se dispón nesta letra c) será tamén aplicable cando o suxeito pasivo sexa unha entidade participante nun DCV establecido en territorio español, en cuxo caso non cumprirá o acordo.

Cando algunha das adquisicións deba declarase, obrigatoriamente ou por opción, a través dun DCV establecido en territorio español, a autoliquidación presentada polo devandito DCV incluirá todas as adquisicións suxeitas ao Imposto realizado no período de liquidación.

No anexo informativo do modelo 604 deberase informar para cada rexistro de operación:

-

Se a operación se declara polo suxeito pasivo: deberá cubrirse cunha “X” o campo 116 do rexistro de tipo 2 do anexo informativo.

-

Se a operación se declara a través da depositaria central de valores e o motivo polo que se fai así: deberá cubrirse no campo 117 do rexistro de tipo 2 do anexo informativo o tipo de suposto de presentación a través do DCV situado en territorio español de acordo coas seguintes claves:

-

Clave “A” - Suposto previsto no artigo 3.a) do Regulamento do ITF .

-

Clave “B” - Suposto previsto no artigo 3.b) do Regulamento do ITF .

-

Clave “C” - Suposto previsto no artigo 4.1.a) do Regulamento do ITF .

-

Clave “D” - Suposto previsto no artigo 4.1.b) do Regulamento do ITF .

-

Clave “E” - Suposto previsto no artigo 4.1.c) do Regulamento do ITF .

-

Clave “F” - Suposto previsto no artigo 2.2 do Regulamento do ITF .

-

Exemplo 1.Suxeito pasivo do imposto, que é entidade participante no DCV español, efectúa ou intervén nunha adquisición de valores suxeita ao imposto, por conta propia ou por conta dun cliente, que ten reflexo no sistema de rexistro a cargo do citado DCV.

O suxeito pasivo debe efectuar a presentación e ingreso da autoliquidación do imposto a través do DCV español (artigo 3.a) do RDITF).

A información e o importe do imposto serán remitidos ao DCV español polo propio suxeito pasivo, entidade participante no devandito DCV.

Exemplo 2.Suxeito pasivo do imposto, que non é entidade participante no DCV español, pero que ten conta no rexistro de detalle dunha entidade participante no devandito DCV español de que é cliente, efectúa ou intervén nunha adquisición de valores suxeita ao imposto, por conta propia ou por conta dun cliente, que ten reflexo no sistema de rexistro a cargo do citado DCV.

O suxeito pasivo debe efectuar a presentación e ingreso da autoliquidación do imposto a través do DCV español (artigo 3.a) do RDITF).

A información e o importe do imposto serán remitidos ao DCV español pola entidade participante no mesmo en que o suxeito pasivo ten conta.

Este suposto resultará tamén aplicable no caso de que a entidade participante sexa outra depositaria central de valores establecidos fóra do territorio español.

Exemplo 3. Suxeito pasivo do imposto, que non é entidade participante no DCV español e que non ten conta no rexistro de detalle dunha entidade participante no devandito DCV español, efectúa ou intervén nunha adquisición de valores suxeita ao imposto, por conta propia ou por conta dun cliente, que ten reflexo no sistema de rexistro a cargo do citado DCV.

O suxeito pasivo poderá optar pola presentación e ingreso da autoliquidación do imposto a través do DCV español (artigo 3.b) do RDITF).

A información e o importe do imposto serán remitidos ao DCV español por unha entidade participante designada previamente polo suxeito pasivo. A devandita entidade participante será algunha cuxas contas no DCV español participen na cadea de custodia dos valores obxecto de adquisición.

Exemplo 4. Suxeito pasivo do imposto efectúa ou intervén nunha adquisición de valores suxeita que ten reflexo no sistema de rexistro a cargo dun DCV estranxeiro. Entre o DCV estranxeiro e o DCV español existe un acordo de colaboración.

O suxeito pasivo poderá optar pola presentación e ingreso da autoliquidación do imposto a través do DCV español (artigo 4.1.a) do RDITF).

A información e o importe do imposto serán remitidos ao DCV español polo DCV estranxeiro de acordo co procedemento fixado no correspondente acordo de colaboración.

Exemplo 5. Suxeito pasivo do imposto efectúa ou intervén nunha adquisición de valores suxeita que ten reflexo no sistema de rexistro a cargo dun DCV estranxeiro. Entre o DCV estranxeiro e o DCV español non existe un acordo de colaboración. O DCV estranxeiro figura na conta de terceiros dunha entidade participante no DCV español, encargado da leva do rexistro contable correspondente á emisión dos valores.

O suxeito pasivo poderá optar pola presentación e ingreso da autoliquidación do imposto a través do DCV español cando exista un acordo para estes fins entre a citada entidade participante e o DCV estranxeiro e sempre que o suxeito pasivo teña conta no citado DCV estranxeiro ou nalgunha das súas entidades participantes (artigo 4.1.b) do RDITF).

A información e o importe do imposto serán remitidos ao DCV español pola entidade participante en que teña a conta o DCV estranxeiro.

Exemplo 6. Suxeito pasivo do imposto efectúa ou intervén nunha adquisición de valores suxeita que ten reflexo no sistema de rexistro a cargo dun DCV estranxeiro. Entre o DCV estranxeiro e o DCV español non existe un acordo de colaboración e non se dan as circunstancias previstas no exemplo anterior.

O suxeito pasivo poderá optar pola presentación e ingreso da autoliquidación do imposto a través do DCV español cando aquel así acórdeo expresamente cunha entidade participante neste último. Non cumprirá este acordo no caso de que o suxeito pasivo sexa entidade participante no DCV español (artigo 4.1.c) do RDITF).

A información e o importe do imposto serán remitidos ao DCV español pola entidade participante coa que o suxeito pasivo concluíse o acordo ou polo propio suxeito pasivo, en caso de ter a condición de entidade participante no devandito DCV español.

Teñase en conta que a presentación e ingreso da autoliquidación a través do DCV español, en todos estes exemplos, obrigará o suxeito pasivo a seguir este procedemento respecto de todas as adquisicións de valores suxeitas que correspondan ao mesmo período de liquidación.

A información e o importe do imposto correspondente aos restantes adquisicións deberán remitirse ao DCV español a través da entidade participante no mesmo designada polo suxeito pasivo, e que nos exemplos 1,2,3, 5 e 6 deberá ser a prevista en tales exemplos. Non será necesaria a designación de entidade participante para os suxeitos pasivos que teñan a devandita condición.

De acordo co artigo 2.2.a) da Lei do Imposto, a adquisición de certificados de depósito representativo de accións suxeitas ao imposto estará gravada nos termos sinalados no devandito artigo.

O suxeito pasivo poderá optar pola presentación e ingreso da autoliquidación do imposto a través dun DCV español se resulta de aplicación un acordo de colaboración entre o devandito DCV español e un DCV estranxeiro, cando a anotación das adquisicións dos certificados de depósitos suxeitos efectúese en contas vinculadas ao sistema de rexistro do devandito DCV estranxeiro (artigo 4.1.a) do RDITF). Neste caso, a información e o importe do imposto serán remitidos ao DCV español polo DCV estranxeiro de acordo co procedemento fixado no correspondente acordo de colaboración.

En ausencia de acordo de colaboración, o suxeito pasivo poderá optar pola presentación e ingreso da autoliquidación do imposto a través dun DCV español se así acórdao expresamente cunha entidade participante no devandito DCV español (artigo 4.1.c) do RDITF). A información e o importe do imposto serán remitidos ao DCV español pola citada entidade participante. Non cumprirá este acordo no caso de que o suxeito pasivo sexa entidade participante no DCV español.

Para a presentación do modelo 604 e o seu anexo informativo, requírese:

-

O suxeito pasivo deberá dispor de NIF, ou no seu defecto, ter asignado un Código de identificación individual (CII).

-

O presentador deberá dispor de NIF 0 CII.

-

O presentador deberá dispor de certificado electrónico.

É o código que identifica a aqueles suxeitos pasivos do Imposto que non dispoñan de número de identificación fiscal español.

O código de identificación individual só poderá utilizarse para os trámites asociados á presentación do modelo 604 e o seu anexo informativo.

Estea código non poderá utilizarse para ningunha outra finalidade.

O código de identificación individual óbténse mediante solicitude que se presentará a través da Sede electrónica da Axencia Estatal de Administración Tributaria, en que se facilitarán os datos identificativos do suxeito pasivo que permitan a súa identificación unívoca.

A solicitude do código de identificación individual presentarase con carácter previo á presentación do modelo 604 e o seu anexo informativo.

Poderá accederse a este trámite na seguinte ligazón:

https://sede.agenciatributaria.gob.es/Sede/gl_es/procedimientoini/GC44.shtml

Importante: Non se admitirán as solicitudes de asignación do CII presentadas por entidades que non teñan a condición de suxeitos pasivos do Imposto sobre as Transaccións Financeiras.

En todo caso, a solicitude para a asignación do código de identificación individual poderá presentarse polo suxeito pasivo.

Non obstante, nos casos de presentación do modelo 604 a través da Depositaria Central de Valores establecidos en territorio español, a solicitude poderá presentarse tamén polo devandito DCV.

A presentación do modelo 604 e o seu anexo informativo efectúase de acordo co seguinte procedemento:

-

O suxeito pasivo que non dispoña de NIF deberá obter con carácter previo o código de Identificación individual.

-

O suxeito pasivo comunicará ao DCV, directamente ou a través das súas entidades participantes, a información recollida no artigo 5.2 do Regulamento do Imposto sobre as Transaccións Financeiras. A comunicación efectuarase antes do día 10 do mes seguinte ao correspondente período de liquidación mensual. A información axustarase aos requisitos técnicos que determine o DCV.

-

O suxeito pasivo que non teña a condición de entidade participante no DCV establecido en territorio español, deberá aboar á entidade participante en cuxo rexistro de detalle teña conta ou que designase, o importe derivado da autoliquidación. O aboamento efectuarase antes do día 10 do mes seguinte ao correspondente período de liquidación mensual.

-

O DCV establecido en territorio español, entre os días 10 e 20 do mes seguinte ao correspondente período de liquidación mensual, presentará en nome e por conta de cada suxeito pasivo o modelo 604 e o seu anexo informativo, presentando en primeiro lugar o anexo e facendo constar no modelo 604 o número de xustificante obtido na presentación do anexo.

-

O DCV establecido en territorio español, entre os días 10 e 20 do mes seguinte ao correspondente período de liquidación mensual, ingresará o importe derivado das autoliquidacións.

-

Para 2024 e seguintes, se nun período existen operacións que correspondan a algunha das Facendas Forais do País Vasco ou Navarra, deberá presentar ante as mesmas o anexo informativo (cando a Facenda Foral correspondente así esíxao) e a autoliquidación axustada ao modelo e prazos que as mesmas determinen. (Ver FAQ 6.2 Como preséntase a autoliquidación do Imposto sobre as Transaccións Financeiras?)

A presentación do modelo 604 e o seu anexo informativo efectúase de acordo co seguinte procedemento:

-

O suxeito pasivo que non dispoña de NIF deberá obter con carácter previo o código de identificativo individual.

-

O suxeito pasivo que non dispoña de certificado electrónico deberá obtero con carácter previo.

-

O suxeito pasivo deberá efectuar o pagamento da débeda derivada do modelo 604 de acordo co procedemento descrito no artículo7 .a) da Orde HAP/2194/2013, do 22 de novembro. Se non dispón de conta aberta en ningunha entidade colaboradora na xestión recadadora, o pagamento poderá efectuarse mediante transferencia.

-

O suxeito pasivo presentará o anexo informativo do modelo 604 entre os días 10 e 20 do mes seguinte ao correspondente período de liquidación.

-

Presentado o anexo e entre os días 10 e 20 do mes seguinte ao correspondente período de liquidación, o suxeito pasivo presentará o modelo 604 facendo constar o número de xustificante obtido na presentación do anexo e, se é o caso, o número de referencia completo obtido ao efectuar o pagamento.

-

Para 2024 e seguintes, se nun período existen operacións que correspondan a algunha das Facendas Forais do País Vasco ou Navarra, deberá presentar ante as mesmas o anexo informativo (cando a Facenda Foral correspondente así esíxao) e a autoliquidación axustada ao modelo e prazos que as mesmas determinen. (Ver FAQ 6.2 Como preséntase a autoliquidación do Imposto sobre as Transaccións Financeiras?)

Si, a autoliquidación pode ter como resultado cero.

Por exemplo, o resultado podería ser cero se todas as operacións incluídas están exentas.

Non, o modelo 604 non pode ter resultado negativo.

Resultan de aplicación ao modelo 604 e anexo informativo os procedementos xerais para a rectificación de erros en autoliquidacións presentadas: autoliquidación complementaria (1) e solicitude de rectificación de autoliquidacións.

Ademais, no Imposto sobre as Transaccións Financeiras, cando en relación cunha operación que dese lugar ao ingreso de cota tributaria polo imposto, o suxeito pasivo constate un erro ou outras circunstancias polas que deba ser obxecto de rectificación, e diso derívese a improcedencia ou un exceso da cota tributaria ingresada pola devandita operación, o suxeito pasivo poderá efectuar a rectificación da operación nalgunha autoliquidación do imposto que se presente dentro do prazo dos catro anos seguintes á data do ingreso da citada cota tributaria, minorando a devandita cota ou exceso do importe da cota a ingresar correspondente á autoliquidación en que se efectúe a rectificación, sen que en ningún caso o resultado desta última poida ser negativo.

Este procedemento especial de rectificación será incompatible co procedemento ordinario de rectificación de autoliquidacións previstas no artigo 120.3 da LGT e nos artigos 126 a 128 do RGAT .

(1) No caso do Imposto sobre as Transaccións Financeiras, o procedemento para a presentación da autoliquidación complementaria será o seguinte:

-

En primeiro lugar, presentarase un anexo informativo complementario consignando “C” na posición 121 do rexistro tipo 1 e o número de xustificante do anexo ao que complementa nas posicións 123-135 do rexistro tipo 1.

-

Presentado o anexo informativo complementario, presentarase o modelo 604, indicando que se trata dunha autoliquidación complementaria e facendo constar o número de xustificante do modelo 604 ao que complementa.

A autoliquidación complementaria e a regularización a través do procedemento previsto no segundo parágrafo desta pregunta, presentaranse polo DCV ou polo suxeito pasivo segundo corresponda a un ou outro a presentación do modelo 604.

A rectificación de acordo co procedemento ordinario de rectificación de autoliquidacións previstas no artigo 120.3 da LGT e nos artigos 126 a 128 do RGAT , presentarase polo suxeito pasivo.

De maneira individualizada por cada operación. Non obstante, as operacións intradía que dean lugar ao cálculo dunha base impoñible nos termos previstos no artigo 5.3 da Lei do Imposto declararanse como un único rexistro (neste caso quedan agrupadas).

É a referencia asignada polo suxeito pasivo a cada operación que permite a súa identificación unívoca.

Non, por cada operación consignarase a clave de tipo do motivo de presentación a través do DCV establecido en territorio español que corresponda.

No caso de optar pola presentación e ingreso a través da depositaria central de valores establecidos en territorio español, a opción proverá efectos como mínimo no período de liquidación mensual seguinte ao mes en que se efectuase a comunicación da opción e nos períodos mensuais posteriores mentres non se comunique a súa revogación.

Estas claves son as previstas no campo 117 do rexistro de tipo 2 do anexo informativo. Segundo o tipo de suposto de presentación a través do DCV situado en territorio español existen as seguintes claves:

-

Clave “A” - Suposto previsto no artigo 3.a) do Regulamento do ITF .

-

Clave “B” - Suposto previsto no artigo 3.b) do Regulamento do ITF .

-

Clave “C” - Suposto previsto no artigo 4.1.a) do Regulamento do ITF .

-

Clave “D” - Suposto previsto no artigo 4.1.b) do Regulamento do ITF .

-

Clave “E” - Suposto previsto no artigo 4.1.c) do Regulamento do ITF .

-

Clave “F” - Suposto previsto no artigo 2.2 do Regulamento do ITF .

Si, é obrigatorio indicar por cada operación se é por conta propia ou allea.

Esta información debe subministrarse a través do anexo informativo do modelo 604 para cada operación. En concreto esta información subministrarase cubrindo o campo 114 do rexistro de tipo 2 do citado anexo, cunha das dúas claves seguintes segundo se presente por conta propia ou allea:

-

Clave “P”: Se a transacción é executada polo suxeito pasivo por conta propia.

-

Clave “A ”: Se a transacción é executada polo suxeito pasivo por conta de terceiros.

Non. Para un mesmo período de liquidación, a presentación do modelo 604 e o seu anexo informativo deberá realizarse pola depositaria central de valores ou polo suxeito pasivo de acordo cos criterios recollidos na pregunta frecuente Cando preséntase o modelo 604 e o seu anexo informativo a través da Depositaria Central de Valores (DCV) establecido en territorio español?.

En caso de optar pola presentación e ingreso das autoliquidacións a través do DCV, a opción proverá efectos como mínimo no período de liquidación mensual seguinte ao mes en que se comunicase a devandita opción e nos períodos mensuais posteriores mentres non se comunique a súa revogación.

Para unha mesma operación é posible a concorrencia de diferentes causas de exención, que poderán consignarse de acordo coas seguintes claves e posicións do rexistro tipo 2 do anexo informativo:

Posición 260: clave “A” (exención artigo 3.1.a) da Lei 5/2020, do 15 de outubro, do Imposto sobre Transaccións Financeiras)

Posición 261: clave “B” (exención artigo 3.1.b) da Lei 5/2020, do 15 de outubro, do Imposto sobre Transaccións Financeiras)

Posición 262: clave “C” (exención artigo 3.1.c) da Lei 5/2020, do 15 de outubro, do Imposto sobre Transaccións Financeiras)

Posición 263: clave “D” (exención 3.1.d) da Lei 5/2020, do 15 de outubro, do Imposto sobre Transaccións Financeiras)

Posición 264: clave “E” (exención artigo 3.1.e) da Lei 5/2020, do 15 de outubro, do Imposto sobre Transaccións Financeiras)

Posición 265: clave “F” (exención artigo 3.1.f) da Lei 5/2020, do 15 de outubro, do Imposto sobre Transaccións Financeiras)

Posición 266: clave “G” (exención artigo 3.1.g) da Lei 5/2020, do 15 de outubro, do Imposto sobre Transaccións Financeiras)

Posición 267: clave “H” (exención artigo 3.1.h) da Lei 5/2020, do 15 de outubro, do Imposto sobre Transaccións Financeiras)

Posición 268: clave “I” (exención artigo 3.1.i) da Lei 5/2020, do 15 de outubro, do Imposto sobre Transaccións Financeiras)

Posición 269: clave “J” (exención artigo 3.1.j) da Lei 5/2020 do 15 de outubro, do Imposto sobre Transaccións Financeiras)

Posición 270: clave “K” (exención artigo 3.1.k) da Lei 5/2020 do 15 de outubro, do Imposto sobre Transaccións Financeiras)

Posición 271: clave “L” (exención artigo 3.1.l) da Lei 5/2020, do 15 de outubro, do Imposto sobre Transaccións Financeiras)

Posición 272: clave “M” (Outros supostos de exención. Cando se utilice esta clave será obrigatorio indicar a exención aplicada no campo “Descrición” (posicións 387-430 rexistro tipo 2). Esta clave utilizarase en particular para:

-

A exención prevista na Disposición transitoria 41ª da Lei 27/2014. (Só para os períodos 01-2022 a 07-2023). No campo descrición indicarase DT41.

-

A exención prevista no artigo 3.1.m) da Lei 5/2020, do 15 de outubro, do Imposto sobre Transaccións Financeiras. (Para os períodos 07-2022 e seguintes). No campo descrición indicarase 3.1.M.

Consignarase a data de anotación rexistral, que coincidirá, en caso de operacións que sexan obxecto de liquidación, coa data de liquidación efectiva. Non obstante, cando o suxeito pasivo optase pola data teórica de liquidación para os efectos da liquidación do imposto nos termos previstos no artigo 9 do RDITF , consignarase a data teórica de liquidación.

Para unha mesma operación soa poderá utilizarse unha clave para indicar a modalidade de determinación da base impoñible, utilizando para iso unha das seguintes claves previstas na posición 191 do rexistro tipo 2 do anexo informativo:

Clave “A ”: Consignarase esta clave cando a base impoñible estea constituída polo importe da contraprestación sen incluír os custos de transacción derivados dos prezos das infraestruturas de mercado, nin as comisións de intermediación, nin ningún outro gasto asociado á operación. (Artigo 5.1 da Lei do Imposto sobre as Transaccións Financeiras).

Clave “B”: Consignarase esta clave cando a base impoñible estea constituída polo valor correspondente ao peche do mercado regulado máis relevante por liquidez do valor en cuestión o último día de negociación anterior ao da operación. (Artigo 5.1 da Lei do Imposto sobre as Transaccións Financeiras).

Clave “C ”: Cando a adquisición de valores proceda de bonos ou obrigas convertibles ou cambiables ou doutros valores negociables que dean lugar á adquisición, a base impoñible será o valor establecido no documento de emisión destes . (Artigo 5.2.a) da Lei do Imposto sobre as Transaccións Financeiras).

Clave “D ”: Cando a adquisición proceda da execución ou liquidación de opcións ou doutros instrumentos financeiros derivados que outorguen un dereito a adquirir ou transmitir os valores sometidos ao imposto, a base impoñible será o prezo do exercicio fixado no contrato. (Artigo 5.2.b) da Lei do Imposto sobre as Transaccións Financeiras).

Clave “E ”: Cando a adquisición proceda dun instrumento derivado que constitúa unha transacción a prazo, a base impoñible será o prezo pactado, non sendo que o devandito derivado negóciese nun mercado regulado, en cuxo caso a base impoñible será o prezo de entrega ao que deba realizarse a devandita adquisición ao vencemento. (Artigo 5.2.c) da Lei do Imposto sobre as Transaccións Financeiras).

Clave “F”: Cando a adquisición proceda da liquidación dun contrato financeiro definido no cuarto parágrafo do artigo 2.1. da Orde EHA/3537/2005, do 10 de novembro, pola que se desenvolve o artigo 27.4 da Lei 24/1988, do 28 de xullo, do Mercado de Valores; a base impoñible será o valor correspondente ao peche do mercado regulado máis relevante por liquidez do valor en cuestión o último día de negociación anterior ao da operación. (artigo 5.2.d) da Lei do Imposto sobre as Transaccións Financeiras).

Clave “G”: No caso das operacións intradía previsto no artigo 5.3 da Lei do Imposto sobre as Transaccións Financeiras, a base impoñible establecida neste mesmo artigo para estes supostos.

Exemplo: En xaneiro de 2021 a entidade “A”, con NIF XXXXX, que non ten a condición de entidade participante na depositaria central de valores, é suxeito pasivo da seguinte operación:

| Exemplo | |

|---|---|

| Adquisición | por conta allea |

| Rexistro | Adquisición rexistrada en conta da nunha entidade participante no DCV |

| Títulos adquiridos | 10.000 |

| Código ISIN | AAAAA |

| NIF emisor | BBBBB |

| Data liquidación | 20 de xaneiro de 2021 |

| Operación | suxeita non exenta |

| P. adquisición unitaria | 1 |

| BI | 10.000x1=10.000 |

| Cota | 10.000x 1x 0,2/100= 20 |

| Data de comunicación ao DVC | 01/02/2021 |

| Data de pagamento | 01/02/2021 |

Xaneiro 2021 Rexistro tipo 1 do anexo informativo (supondo esta única operación para este suxeito pasivo neste período)

| Xaneiro 2021 Rexistro tipo 1 do anexo informativo | |

|---|---|

|

Tipo de rexistro |

1 |

|

Modelo |

ATF |

|

Exercicio |

2021 |

|

NIF/CII |

XXXXX |

|

Razón social |

A |

|

Número identificativo anexo |

ATFEEEEE |

|

Anexo complementario ou substitutivo |

en branco |

|

Número identificativo anexo anterior |

en branco |

|

Período |

1 |

|

Número total op. declaradas |

1 |

|

Número total op. suxeita non exenta |

1 |

|

BI total op suxeitas non exentas |

10.000 (rexistros tipo 2 en que operación exenta/non exenta sexa S e ademais non sexa unha rectificación) |

|

Cota total op. suxeita non exenta |

20 (rexistros tipo 2 en que operación exenta/non exenta sexa S e ademais non sexa unha rectificación) |

|

Número total op. exenta |

en branco |

|

Importe total op. exenta |

en branco |

|

Número total rectificacións |

en branco |

|

Total BI/importe das rectificacións |

en branco |

|

Cota resultante das rectificacións |

en branco |

|

Opción data teórica de liquidación |

en branco |

|

Revogación data teórica de liquidación |

en branco |

Xaneiro-2021: Rexistro tipo 2 do anexo informativo.

| Xaneiro-2021: Rexistro tipo 2 do anexo informativo | |

|---|---|

|

Tipo de rexistro |

2 |

|

Modelo |

ATF |

|

Exercicio |

2021 |

|

NIF |

XXXXX |

|

Período |

1 |

|

Referencia |

CCCCCCCCCC |

|

Operación por conta propia / allea |

A |

|

Tipo de presentación a través DVC |

A |

|

Suposto de presentación suxeita pasivo |

en branco |

|

Número de títulos adquiridos |

10.000 |

|

Código ISIN ti. Adquiridos |

AAAAA |

|

NIF emisor |

BBBBB |

|

LEI emisor |

en branco |

|

Data de liquidación/rexistro |

20/01/2021 |

|

Data de execución |

en branco |

|

Tipo de operación non exenta/exenta |

S |

|

Determinación da Base impoñible |

A |

|

Número de títulos adquiridos |

en branco |

|

Títulos netos adquiridos |

en branco |

|

Importe total das adquisicións |

en branco |

|

Base impoñible op. non exenta |

10.000 |

|

Suposto de exención |

en branco |

|

Importe adquisición exenta |

en branco |

|

Cota tributaria |

20 |

|

Data comunicación DCV |

01/02/2021 |

|

Data de pagamento |

01/02/2021 |

|

Rectificación |

en branco |

|

Exercicio rectificación |

en branco |

|

Período rectificación |

en branco |

|

BI Rectificada/Importe rectificado |

en branco |

|

Cota tributaria rectificada |

en branco |

|

Importe da rectificación (Cota) |

en branco |

|

Resultado da rectificación (BI/Importe) |

en branco |

|

Descrición |

ZZZZZZZ |

Xaneiro 2021 modelo 604

| Xaneiro 2021 modelo 604 | |

|---|---|

|

BI (recadro 01) |

10.000 |

|

Cota (recadro 02) |

20 |

|

Rectificación BI (recadro 03) |

en branco |

|

Rectificación Cota (recadro 04) |

en branco |

|

Op. exenta (recadro 05) |

en branco |

|

A deducir autoliquidación complementaria (recadro 06) |

en branco |

|

Resultado autoliquidación (recadro 07) |

20 |

Exemplo: En xaneiro de 2021 a entidade “A”, con NIF XXXXX, que non ten a condición de entidade participante no DCV, é suxeito pasivo da seguinte operación:

| Exemplo | |

|---|---|

|

Adquisición |

por conta allea |

|

Rexistro |

Adquisición rexistrada en conta da nunha entidade participante no DCV |

|

Títulos adquiridos |

10.000 |

|

Código ISIN |

AAAAA |

|

NIF emisor |

BBBBB |

|

Data liquidación |

20/01/2021 |

|

Operación |

suxeita e exenta polo artigo 3.1.b) da Lei 5/2020 |

|

P. adquisición unitaria |

1 |

|

Data de comunicación ao DVC |

01/02/2021 |

Xaneiro 2021 Rexistro tipo 1 do anexo informativo. (supondo esta única operación para este suxeito pasivo neste período)

| Xaneiro 2021 Rexistro tipo 1 do anexo informativo | |

|---|---|

|

Tipo de rexistro |

1 |

|

Modelo |

ATF |

|

Exercicio |

2021 |

|

NIF/CII |

XXXXX |

|

Razón social |

A |

|

Número identificativo anexo |

ATFEEEEE |

|

Anexo complementario ou substitutivo |

en branco |

|

Número identificativo anexo anterior |

en branco |

|

Período |

1 |

|

Número total op. declaradas |

1 |

|

Número total op. suxeita non exenta |

0 |

|

BI total op suxeitas non exentas |

en branco |

|

Cota total op. suxeita non exenta |

en branco |

|

Número total op. exenta |

1 |

|

Importe total op. exenta |

10.000 |

|

Número total rectificacións |

en branco |

|

Total BI/importe das rectificacións |

en branco |

|

Cota resultante das rectificacións |

en branco |

|

Opción data teórica de liquidación |

en branco |

|

Revogación data teórica de liquidación |

en branco |

Xaneiro-2021: Rexistro tipo 2 do anexo informativo.

| Xaneiro-2021: Rexistro tipo 2 do anexo informativo | |

|---|---|

|

Tipo de rexistro |

2 |

|

Modelo |

ATF |

|

Exercicio |

2021 |

|

NIF |

XXXXX |

|

Período |

1 |

|

Referencia |

CCCCCCCCCC |

|

Operación por conta propia / allea |

A |

|

Tipo de presentación a través DVC |

A |

|

Suposto de presentación suxeita pasivo |

en branco |

|

Número de títulos adquiridos |

10.000 |

|

Código ISIN ti. Adquiridos |

AAAAA |

|

NIF emisor |

BBBBB |

|

LEI emisor |

en branco |

|

Data de liquidación/rexistro |

20/01/2021 |

|

Data de execución |

en branco |

|

Tipo de operación non exenta/exenta |

E |

|

Determinación da Base impoñible |

en branco |

|

Número de títulos adquiridos |

en branco |

|

Títulos netos adquiridos |

en branco |

|

Importe total das adquisicións |

en branco |

|

Base impoñible op. non exenta |

en branco |

|

Suposto de exención |

B |

|

Importe adquisición exenta |

10.000 |

|

Cota tributaria |

en branco |

|

Data comunicación DCV |

01/02/2021 |

|

Data de pagamento |

01/02/2021 |

|

Rectificación |

en branco |

|

Exercicio rectificación |

en branco |

|

Período rectificación |

en branco |

|

BI Rectificada/Importe rectificado |

en branco |

|

Cota tributaria rectificada |

en branco |

|

Importe da rectificación (Cota) |

en branco |

|

Resultado da rectificación (BI/Importe) |

en branco |

|

Descrición |

ZZZZZZZ |

Xaneiro 2021 modelo 604:

| Xaneiro 2021 modelo 604 | |

|---|---|

|

BI (recadro 01) |

en branco |

|

Cota (recadro 02) |

en branco |

|

Rectificación BI (recadro 03) |

en branco |

|

Rectificación Cota (recadro 04) |

en branco |

|

Op. exenta (recadro 05) |

en branco |

|

A deducir autoliquidación complementaria (recadro 06) |

en branco |

|

Resultado autoliquidación (recadro 07) |

0 (en branco) |

Exemplo: En xaneiro de 2021 a entidade “A”, con NIF XXXXX, que non ten a condición de entidade participante no DCV, é suxeito pasivo da seguinte operación:

| Exemplo | |

|---|---|

|

Adquisición |

por conta allea |

|

Rexistro |

Adquisición rexistrada en conta da nunha entidade participante no DCV |

|

Títulos adquiridos |

10.000 |

|

Código ISIN |

AAAAA |

|

NIF emisor |

BBBBB |

|

Data liquidación |

20 de xaneiro de 2021 |

|

Operación |

suxeita non exenta |

|

P. adquisición unitaria |

1 |

|

BI |

10.000x1=10.000 |

|

Cota |

10.000x 1x 0,2/100= 20 |

|

Data de comunicación ao DVC |

1 de febreiro de 2021 |

|

Data de pagamento |

1 de febreiro de 2021 |

En febreiro de 2021, o suxeito pasivo ten coñecemento de que a operación anterior estaba exenta en virtude do artigo 3.1.c) da Lei 5/2020.

A comunicación ao DCV ten lugar o 01 de marzo de 2021. En febreiro ademais realizou dúas operacións suxeitas e non exentas cunha base impoñible total de 20.000 e unha cota total de 40.

Xaneiro 2021 Rexistro tipo 1 do anexo informativo:

<

| Xaneiro 2021 Rexistro tipo 1 do anexo informativo | |

|---|---|

|

Tipo de rexistro |

1 |

|

Modelo |

ATF |

|

Exercicio |

2021 |

|

NIF/CII |

XXXXX |

|

Razón social |

A |

|

Número identificativo anexo |

ATFEEEEE |

|

Anexo complementario ou substitutivo |

en branco |

|

Número identificativo anexo anterior |

en branco |

|

Período |

1 |

|

Número total op. declaradas |

1 |

|

Número total op. suxeita non exenta |

1 |

|

BI total op suxeitas non exentas |

10.000 (rexistros tipo 2 en que operación exenta/non exenta sexa S e ademais non sexa unha rectificación) |

|

Cota total op. suxeita non exenta |

20 (rexistros tipo 2 en que operación exenta/non exenta sexa S e ademais non sexa unha rectificación) |

|

Número total op. exenta |

en branco |

|

Importe total op. exenta |

en branco |

|

Número total rectificacións |

en branco |

|

Total BI/importe das rectificacións |

en branco |

|

Cota resultante das rectificacións |

en branco |

|

Opción data teórica de liquidación |

en branco |

|

Revogación data teórica de liquidación |

en branco |

Xaneiro-2021: Rexistro tipo 2 do anexo informativo

| Xaneiro-2021: Rexistro tipo 2 do anexo informativo | |

|---|---|

|

Tipo de rexistro |

2 |

|

Modelo |

ATF |

|

Exercicio |

2021 |

|

NIF |

XXXXX |

|

Período |

1 |

|

Referencia |

CCCCCCCCCC |

|

Operación por conta propia / allea |

A |

|

Tipo de presentación a través DVC |

A |

|

Suposto de presentación suxeita pasivo |

en branco. |

|

Número de títulos adquiridos |

10.000 |

|

Código ISIN ti. Adquiridos |

AAAAA |

|

NIF emisor |

BBBBB |

|

LEI emisor |

en branco |

|

Data de liquidación/rexistro |

20 de xaneiro de 2021 |

|

Data de execución |

en branco |

|

Tipo de operación non exenta/exenta |

S |

|

Determinación da Base impoñible |

A |

|

Número de títulos adquiridos |

en branco |

|

Títulos netos adquiridos |

en branco |

|

Importe total das adquisicións |

en branco |

|

Base impoñible op. non exenta |

10.000 |

|

Suposto de exención |

en branco |

|

Importe adquisición exenta |

en branco |

|

Cota tributaria |

20 |

|

Data comunicación DCV |

01/02/2021 |

|

Data de pagamento |

01/02/2021 |

|

Rectificación |

en branco |

|

Exercicio rectificación |

en branco |

|

Período rectificación |

en branco |

|

BI Rectificada/Importe rectificado |

en branco |

|

Cota tributaria rectificada |

en branco |

|

Importe da rectificación (Cota) |

en branco |

|

Resultado da rectificación (BI/Importe) |

en branco |

|

Descrición |

ZZZZZZZ |

Xaneiro 2021 modelo 604:

| Xaneiro 2021 modelo 604 | |

|---|---|

|

BI (recadro 01) |

10.000 |

|

Cota (recadro 02) |

20 |

|

Rectificación BI (recadro 03) |

en branco |

|

Rectificación Cota (recadro 04) |

en branco |

|

Op. exenta (recadro 05) |

en branco |

|

A deducir autoliquidación complementaria (recadro 06) |

en branco |

|

Resultado autoliquidación (recadro 07) |

20 |

Febreiro 2021 Rexistro tipo 1 do anexo informativo:

| Febreiro 2021 Rexistro tipo 1 do anexo informativo | |

|---|---|

|

Tipo de rexistro |

1 |

|

Modelo |

ATF |

|

Exercicio |

2021 |

|

NIF/CII |

XXXXX |

|

Razón social |

A |

|

Número identificativo anexo |

ATFEEEEE |

|

Anexo complementario ou substitutivo |

en branco |

|

Número identificativo anexo anterior |

en branco |

|

Período |

2 |

|

Número total op. declaradas |

3 |

|

Número total op. suxeita non exenta |

2 |

|

BI total op suxeitas non exentas |

20.000 |

|

Cota total op. suxeita non exenta |

40 |

|

Número total op. exenta |

en branco |

|

Importe total op. exenta |

en branco |

|

Número total rectificacións |

1 |

|

Total BI/importe das rectificacións |

0 |

|

Cota resultante das rectificacións |

-20 |

|

Opción data teórica de liquidación |

en branco |

|

Revogación data teórica de liquidación |

en branco |

|

Opción data teórica de liquidación |

en branco |

|

Revogación data teórica de liquidación |

en branco |

Febreiro-2021: Rexistro tipo 2 do anexo informativo (detalle da rectificación):

| Febreiro-2021: Rexistro tipo 2 do anexo informativo | |

|---|---|

|

Tipo de rexistro |

2 |

|

Modelo |

ATF |

|

Exercicio |

2021 |

|

NIF |

XXXXX |

|

Período |

2 |

|

Referencia |

CCCCCCCCCC |

|

Operación por conta propia / allea |

A |

|

Tipo de presentación a través DVC |

A |

|

Suposto de presentación suxeita pasivo |

en branco |

|

Número de títulos adquiridos |

10.000 |

|

Código ISIN ti. Adquiridos |

AAAAA |

|

NIF emisor |

BBBBB |

|

LEI emisor |

en branco |

|

Data de liquidación/rexistro |

20 de xaneiro de 2021 |

|

Data de execución |

en branco |

|

Tipo de operación non exenta/exenta |

E |

|

Determinación da Base impoñible |

en branco |

|

Número de títulos adquiridos |

en branco |

|

Títulos netos adquiridos |

en branco |

|

Importe total das adquisicións |

en branco |

|

Base impoñible op. non exenta |

10.000 |

|

Suposto de exención |

C |

|

Importe adquisición exenta |

en branco |

|

Cota tributaria |

20 |

|

Data comunicación DCV |

01/02/2021 |

|

Data de pagamento |

01/02/2021 |

|

Rectificación |

X |

|

Exercicio rectificación |

2021 |

|

Período rectificación |

1 |

|

BI Rectificada/Importe rectificado |

10.000 |

|

Cota tributaria rectificada |

0 |

|

Importe da rectificación (Cota) |

-20 |

|

Resultado da rectificación (BI/Importe) |

0 |

|

Descrición |

ZZZZZZZ |

Xaneiro 2021 modelo 604:

| Xaneiro 2021 modelo 604 | |

|---|---|

|

BI (recadro 01) |

20.000 |

|

Cota (recadro 02) |

40 |

|

Rectificación BI (recadro 03) |

0 |

|

Rectificación Cota (recadro 04) |

-20 |

|

Op. exenta (recadro 05) |

en branco. |

|

A deducir autoliquidación complementaria (recadro 06) |

en branco. |

|

Resultado autoliquidación (recadro 07) |

20 |

Consignarase a diferenza entre o número de títulos adquiridos e o número de títulos transmitidos.

Non obstante, se o número de títulos transmitidos é maior ou igual que o número de títulos adquiridos, no campo “Títulos netos adquiridos” consignarase cero.

Exemplo: En maio de 2021 a entidade “A”, con NIF XXXXX, que non ten a condición de entidade participante no DCV, declara como suxeita non exenta a seguinte operación:

|

Exemplo | |

|---|---|

|

Adquisición |

por conta allea |

|

Rexistro |

Adquisición rexistrada en conta da nunha entidade participante no DCV |

|

Títulos adquiridos |

10.000 |

|

Código ISIN |

AAAAA |

|

NIF emisor |

BBBBB |

|

Data liquidación |

20 de maio de 2021 |

|

Operación |

suxeita non exenta |

|

P. adquisición unitaria |

1 |

|

BI |

10.000x1=10.000 |

|

Cota |

10.000x 1x 0,2/100= 20 |

|

Data de comunicación ao DCV |

1 de xuño de 2021 |

|

Data de pagamento |

1 de xuño de 2021 |

O 15 de xuño de 2021, o suxeito pasivo ten coñecemento de que a operación anterior estaba non suxeita.

En xuño ademais realizou dúas operacións suxeitas e non exentas cunha base impoñible total de 20.000 e unha cota total de 40.

Maio 2021 Rexistro tipo 1 do anexo informativo:

|

Maio 2021 Rexistro tipo 1 do anexo informativo | |

|---|---|

|

Tipo de rexistro |

1 |

|

Modelo |

ATF |

|

Exercicio |

2021 |

|

NIF /CII |

XXXXX |

|

Razón social |

A |

|

Número identificativo anexo |

ATFEEEEE |

|

Anexo complementario ou substitutivo |

en branco |

|

Número identificativo anexo anterior |

en branco |

|

Período |

5 |

|

Número total op. declaradas |

1 |

|

Número total op. suxeita non exenta |

1 |

|

BI total op suxeitas non exentas |

10.000 (rexistros tipo 2 en que operación exenta/non exenta sexa S e ademais non sexa unha rectificación) |

|

Cota total op. suxeita non exenta |

20 (rexistros tipo 2 en que operación exenta/non exenta sexa S e ademais non sexa unha rectificación) |

|

Número total op. exenta |

en branco |

|

Importe total op. exenta |

en branco |

|

Número total rectificacións |

en branco |

|

Total BI/importe das rectificacións |

en branco |

|

Cota resultante das rectificacións |

en branco |

|

Opción data teórica de liquidación |

en branco |

|

Revogación data teórica de liquidación |

en branco |

Maio-2021: Rexistro tipo 2 do anexo informativo

|

Xaneiro-2021: Rexistro tipo 2 do anexo informativo | |

|---|---|

|

Tipo de rexistro |

2 |

|

Modelo |

ATF |

|

Exercicio |

2021 |

|

NIF |

XXXXX |

|

Período |

5 |

|

Referencia |

CCCCCCCCCC |

|

Operación por conta propia / allea |

A |

|

Tipo de presentación a través DCV |

A |

|

Suposto de presentación suxeita pasivo |

en branco |

|

Número de títulos adquiridos |

10.000 |

|

Código ISIN ti. Adquiridos |

AAAAA |

|

NIF emisor |

BBBBB |

|

LEI emisor |

en branco |

|

Data de liquidación/rexistro |

20 de maio de 2021 |

|

Data de execución |

en branco |

|

Tipo de operación non exenta/exenta |

S |

|

Determinación da Base impoñible |

A |

|

Número de títulos adquiridos |

en branco |

|

Títulos netos adquiridos |

en branco |

|

Importe total das adquisicións |

en branco |

|

Base impoñible op. non exenta |

10.000 |

|

Suposto de exención |

en branco |

|

Importe adquisición exenta |

en branco |

|

Cota tributaria |

20 |

|

Data comunicación DCV |

01/06/2021 |

|

Data de pagamento |

01/06/2021 |

|

Rectificación |

en branco |

|

Exercicio rectificación |

en branco |

|

Período rectificación |

en branco |

|

BI Rectificada/Importe rectificado |

en branco |

|

Cota tributaria rectificada |

en branco |

|

Importe da rectificación (Cota) |

en branco |

|

Resultado da rectificación (BI/Importe) |

en branco |

|

Descrición |

ZZZZZZZ |

Maio 2021 modelo 604:

|

Xaneiro 2021 modelo 604 | |

|---|---|

|

BI (recadro 01) |

10.000 |

|

Cota (recadro 02) |

20 |

|

Rectificación BI (recadro 03) |

en branco |

|

Rectificación Cota (recadro 04) |

en branco |

|

Op. exenta (recadro 05) |

en branco |

|

A deducir autoliquidación complementaria (recadro 06) |

en branco |

|

Resultado autoliquidación (recadro 07) |

20 |

Xuño 2021 Rexistro tipo 1 do anexo informativo:

|

Febreiro 2021 Rexistro tipo 1 do anexo informativo | |

|---|---|

|

Tipo de rexistro |

1 |

|

Modelo |

ATF |

|

Exercicio |

2021 |

|

NIF /CII |

XXXXX |

|

Razón social |

A |

|

Número identificativo anexo |

ATFEEEEE |

|

Anexo complementario ou substitutivo |

en branco |

|

Número identificativo anexo anterior |

en branco |

|

Período |

6 |

|

Número total op. declaradas |

3 |

|

Número total op. suxeita non exenta |

2 |

|

BI total op suxeitas non exentas |

20.000 |

|

Cota total op. suxeita non exenta |

40 |

|

Número total op. exenta |

en branco |

|

Importe total op. exenta |

en branco |

|

Número total rectificacións |

1 |

|

Total BI/importe das rectificacións |

-10.000 |

|

Cota resultante das rectificacións |

-20 |

|

Opción data teórica de liquidación |

en branco |

|

Revogación data teórica de liquidación |

en branco |

|

Opción data teórica de liquidación |

en branco |

|

Revogación data teórica de liquidación |

en branco |

Xuño-2021: Rexistro tipo 2 do anexo informativo (detalle da rectificación):

|

Febreiro-2021: Rexistro tipo 2 do anexo informativo (detalle da rectificación) | |

|---|---|

|

Tipo de rexistro |

2 |

|

Modelo |

ATF |

|

Exercicio |

2021 |

|

NIF |

XXXXX |

|

Período |

6 |

|

Referencia |

CCCCCCCCCC |

|

Operación por conta propia / allea |

A |

|

Tipo de presentación a través DCV |

A |

|

Suposto de presentación suxeita pasivo |

en branco |

|

Número de títulos adquiridos |

10.000 |

|

Código ISIN ti. Adquiridos |

AAAAA |

|

NIF emisor |

BBBBB |

|

LEI emisor |

en branco |

|

Data de liquidación/rexistro |

20 de maio de 2021 |

|

Data de execución |

en branco |

|

Tipo de operación non exenta/exenta |

E |

|

Determinación da Base impoñible |

en branco |

|

Número de títulos adquiridos |

en branco |

|

Títulos netos adquiridos |

en branco |

|

Importe total das adquisicións |

en branco |

|

Base impoñible op. non exenta |

10.000 |

|

Suposto de exención |

en branco |

|

Importe adquisición exenta |

en branco |

|

Cota tributaria |

20 |

|

Data comunicación DCV |

15/06/2021 |

|

Data de pagamento |

en branco |

|

Rectificación |

X |

|

Exercicio rectificación |

2021 |

|

Período rectificación |

5 |

|

BI Rectificada/Importe rectificado |

0 |

|

Cota tributaria rectificada |

0 |

|

Importe da rectificación (Cota) |

-20 |

|

Resultado da rectificación (BI/Importe) |

-10.000 |

|

Descrición |

NS |

Xuño 2021 modelo 604:

|

Xaneiro 2021 modelo 604 | |

|---|---|

|

BI (recadro 01) |

20.000 |

|

Cota (recadro 02) |

40 |

|

Rectificación BI (recadro 03) |

-10.000 |

|

Rectificación Cota (recadro 04) |

-20 |

|

Op. exenta (recadro 05) |

en branco |

|

A deducir autoliquidación complementaria (recadro 06) |

en branco |

|

Resultado autoliquidación (recadro 07) |

20 |

Aos sos efectos de cubrir a declaración, en tanto non se modifiquen os deseños de rexistro do ATF , cando o número de títulos adquiridos, ou o número de títulos transmitidos ou de títulos netos adquiridos no caso de operacións intradía, non sexa enteiro, o devandito número redondearase ao número enteiro distinto de cero máis próximo.

O anterior non afectará ao importe da cota que deba ingresarse nin ao importe da operación exenta, que deberán declararse polos importes reais sen ter conta o arredondamento.

Por unha parte, a Lei 1/2022, do 8 de febreiro, pola que se modifica a Lei 12/2002, do 23 de maio, pola que se aproba o Concerto Económico coa Comunidade Autónoma do País Vasco, incorporou a concertación do ITF, aprobado pola Lei 5/2020, do 15 de outubro, do Imposto sobre as Transaccións Financeiras.

Por outra banda, a Lei 22/2022, do 19 de outubro, pola que se modifica a Lei 28/1990, do 26 de decembro, pola que se aproba o Convenio Económico entre o Estado e a Comunidade Foral de Navarra, incorpora ao Convenio o Imposto sobre as Transaccións Financeiras.

Como consecuencia do anterior, a Orde HFP/308/2023, do 28 de marzo, aprobou un novo modelo de autoliquidación para o Imposto sobre as Transaccións Financeiras que se aplicará para os períodos 01-2024 e seguintes que implica modificacións no procedemento de presentación. Detállase a continuación o procedemento de presentación para os períodos 01-2024 e seguintes.

En primeiro lugar, hai que destacar que a relación de sociedades cuxa capitalización bolsista a 1 de decembro do ano anterior supera os 1.000 millóns de euros que se publica anualmente na Sede electrónica da AEAT, engade unha columna en que se indica a administración competente para a exacción (en función do domicilio social da entidade cuxas accións son obxecto do Imposto).

Aínda que non hai cambios no contido do anexo informativo, para os períodos 01-2024 e seguintes a súa presentación efectuarase da seguinte forma:

-

O anexo informativo presentarase necesariamente ante a AEAT. Incluirá todas as operacións suxeitas con independencia da administración á que corresponda a exacción.

-

Se o anexo informativo comprende adquisicións de accións de sociedades con domicilio social no País Vasco ou Navarra (ver relación de entidades publicadas na Sede electrónica) deberá presentarse ademais a Facenda Foral correspondente cando esta así esíxao (para estes fins deberá dirixirse cada Facenda Foral).

Polo que se refire á autoliquidación para os períodos 01-2024 e seguintes efectuarase da seguinte maneira:

-

A partir do anexo informativo, determinaranse as operacións que corresponden á AEAT e a cada unha das Facendas Forais.

-

Efectuado o paso anterior, cubrirase e presentará o novo modelo 604 en que se autoliquidarán as operacións que correspondan á AEAT e incluirase a información das operacións que corresponden a cada unha das Facendas Forais.

-

De existir operacións que correspondan a algunha das Facendas Forais, presentarase ante a mesma autoliquidación axustada ao modelo e prazos que cada unha delas determine.

O prazo de presentación ante a AEAT non se modifica: do 10 ao 20 do mes seguinte ao correspondente período de liquidación mensual.

En caso de autoliquidacións que inclúan operacións cuxa exacción corresponda a algunha das Facendas Forais do País Vasco ou Navarra, deberá consultar os prazos establecidos por cada unha das Facendas Forais para a presentación dos anexos e autoliquidacións que deba presentar ante as mesmas (ver FAQ 6.32 Cal é o procedemento para a presentación a partir do 1 de xaneiro de 2024?).

Os procedementos de rectificación descritos no FAQ 6.17 subsisten coas particularidades que se detallan a continuación.

Autoliquidacións complementarias.

-

Se a autoliquidación que se completa corresponde a períodos anteriores a 01-2024, a autoliquidación complementaria preséntase exclusivamente ante a AEAT utilizando o modelo aprobado pola Orde HAC/510/2021, do 26 de maio.

-

Se a autoliquidación que se completa corresponde a 01-2024 e seguintes, a autoliquidación complementaria preséntase ante a AEAT e, se é o caso, ante a Facenda Foral que corresponda seguindo o procedemento descrito no FAQ 6.32.

Solicitude de rectificación de autoliquidacións.

-

Se a solicitude se refire a unha autoliquidación que corresponda a períodos anteriores a 01-2024, presentarase exclusivamente ante a AEAT.

-

Se a solicitude se refire a unha autoliquidación que corresponde a 01-2024 e seguintes, presentarase ante a AEAT e, se é o caso, ante a Facenda Foral que corresponda.

Rectificación de acordo co procedemento especial previsto no artigo 10 do RD 366/2021, do 25 de maio.

-

Declararanse no anexo informativo sen ningunha particularidade.

-

Se a operación rectificada corresponde a 01-2024 e seguintes imputarase á administración á que corresponda a exacción.

-

Se a operación rectificada corresponde a 2023 e exercicios anteriores imputarase á AEAT.

Exemplo. En febreiro de 2024 a entidade “A” é suxeito pasivo do ITF polas seguintes operacións:

|

Accións da sociedade “B” |

|

|---|---|

|

Títulos adquiridos |

10.000 |

|

Código ISIN |

BBB |

|

NIF emisor |

BBBBB |

|

Operación |

Suxeita non exenta |

|

Prezo adquisición unitario |

1 |

|

Base impoñible |

10.000×1=10.000 |

|

Cota |

10.000×1×0,2÷100=20 |

|

Administración competente para a exacción Data de pagamento |

AEAT |

|

Accións da sociedade “C” |

|

|---|---|

|

Títulos adquiridos |

5.000 |

|

Código ISIN |

CCC |

|

NIF emisor |

CCCCC |

|

Operación |

Suxeita non exenta |

|

Prezo adquisición unitario |

1 |

|

Base impoñible |

5.000×1=10.000 |

|

Cota |

5.000×1×0,2÷100=10 |

|

Administración competente para a exacción Data de pagamento |

BIZKAIA |

|

Accións da sociedade “C” |

|

|---|---|

|

Títulos adquiridos |

2000 |

|

Código ISIN |

DDD |

|

NIF emisor |

DDDDD |

|

Operación |

Exenta |

|

Prezo adquisición unitario |

1 |

|

Base impoñible |

10000×1=10.000 |

|

Administración competente para a exacción Data de pagamento |

NAVARRA |

A entidade “A” procederá á presentación da seguinte forma:

Anexo Transaccións Financeiras (ATF):

-

Cubrirase sen ningunha especialidade.

-

En primeiro lugar, presentarase necesariamente ante a AEAT.

-

Bizkaia e Navarra: deberá consultar se esixen a presentación do anexo. Se o esixisen, presentará ante as mesmas o anexo, que será idéntico ao presentado ante a AEAT.

-

Araba e Guipuzkoa: non presentará nada.

Autoliquidación:

-

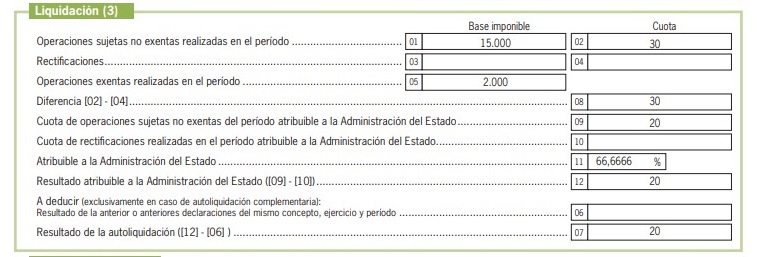

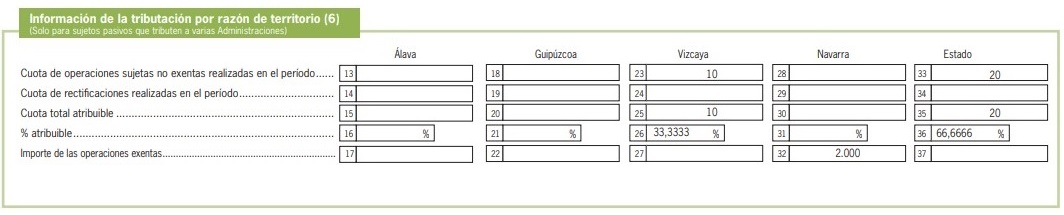

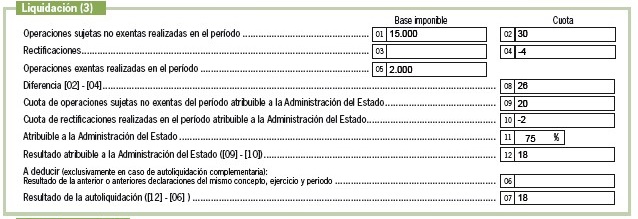

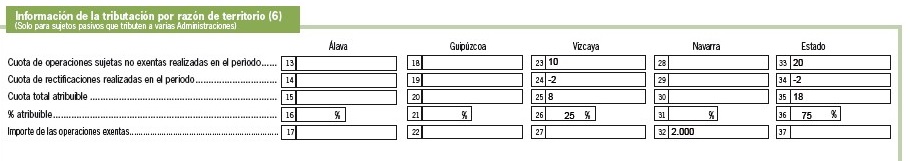

Presentará a AEAT o modelo 604, cos seguintes datos nos apartados de “Liquidación” e de “Información da tributación por razón de territorio ”:

-

Presentará ante Bizkaia e Navarra autoliquidación axustada aos modelos aprobados polas súas Facendas Forais.

-

Non presentará ningunha autoliquidación a Araba nin a Guipúscoa.

Exemplo. A entidade do exemplo do FAQ 6.35, ademais das operacións indicadas no devandito FAQ, inclúe na autoliquidación de febreiro de 2024 a rectificación das seguintes operacións exentas, que por erro declarou como suxeitas e non exentas:

|

Accións da sociedade “E” declaradas en 10-2023 |

|

|---|---|

|

Títulos adquiridos |

1.000 |

|

Código ISIN |

EEE |

|

NIF emisor |

EEEEE |

|

Operación |

Suxeita non exenta |

|

Prezo adquisición unitario |

1 |

|

Base impoñible |

1.000×1=1.000 |

|

Cota |

1.000×1×0,2÷100=2 |

|

Administración competente para a exacción Data de pagamento |

BIZKAIA |

|

Accións da sociedade “F” declaradas en 01-2024 |

|

|---|---|

|

Títulos adquiridos |

1.000 |

|

Código ISIN |

FFF |

|

NIF emisor |

FFFFF |

|

Operación |

Suxeita non exenta |

|

Prezo adquisición unitario |

1 |

|

Base impoñible |

1.000×1=1.000 |

|

Cota |

1.000×1×0,2÷100=2 |

|

Administración competente para a exacción Data de pagamento |

BIZKAIA |

A entidade “A” procederá á presentación da seguinte forma:

Anexo Transaccións Financeiras (ATF):

-

Cubrirase sen ningunha especialidade.

-

En primeiro lugar, presentarase necesariamente ante a AEAT.

-

Bizkaia e Navarra: deberá consultar se esixen a presentación do anexo. Se o esixisen, presentará ante as mesmas o anexo, que será idéntico ao presentado ante a AEAT.

- Araba e Guipuzkoa: non presentará nada.

Autoliquidación.

-

Presentará a AEAT o modelo 604, cos seguintes datos nos apartados de “Liquidación” e de “Información da tributación por razón de territorio ”:

-

As rectificacións de 2023 e anteriores impútanse á AEAT.

-

As rectificacións de 2024 e seguintes impútanse á administración competente para a exacción.

-

-

Presentará ante Bizkaia e Navarra autoliquidación axustada aos modelos aprobados polas súas Facendas Forais.

-

Non presentará ningunha autoliquidación a Araba nin a Guipuzkoa.