Modelo 650

Saltar índice de la informaciónCómo efectuar la presentación electrónica del modelo 650. No residentes

La presentación del modelo 650 se realizará en aquellos casos en los que los contribuyentes deban cumplir sus obligaciones por este Impuesto a la Administración Tributaria del Estado y, por lo tanto, el rendimiento no se haya cedido a las Comunidades Autónomas, en virtud de lo establecido en la Ley 22/2009, de 18 de diciembre. El plazo de presentación es de seis meses contados desde el día de fallecimiento del causante o desde aquel en que adquiera firmeza la declaración de fallecimiento.

Para visualizar correctamente todas las partes del formulario, antes de acceder, se recomienda comprobar el zoom y tamaño de letra establecido en el navegador (una vez presentada la declaración se podrá volver al zoom y tamaño de letra anterior).

-

En Microsoft Edge, desde el icono de tres puntos horizontales, situado en la esquina superior derecha y en "Zoom" seleccione 100% con los signos "+" y "-", después pulse "Configuración", "Apariencia", "Fuentes" y en "Tamaño de fuente" seleccione "Medio (recomendado)".

-

En Google Chrome, desde "Configuración" (pulsando sobre los tres puntos verticales en la parte superior derecha del navegador), "Aspecto", en "Tamaño de la fuente" seleccionar "Mediano (recomendado)"; en "Zoom de la página" seleccionar 100%. También desde "Acercar/alejar" se puede seleccionar el zoom a 100%.

-

En Mozilla Firefox, desde al icono de tres rayas, en "Tamaño" seleccionar 100% con los signos "+" y "-"; en "Opciones", "General", "Idioma y apariencia" y en "Tipografías y colores" seleccionar un tamaño inferior al actual, en caso de no visualizar correctamente el formulario.

-

En Safari, desde "Visualización", "Ampliar" o "Reducir".

La presentación podrá ser efectuada por el propio sujeto pasivo cuando sea el único obligado, por una persona apoderada por el resto de sujetos pasivos o bien por un colaborador social que actúe en representación de todos los sujetos pasivos.

Identifícate con firma digital (certificado o DNI electrónico) o bien mediante el sistema de identificación Cl@ve.

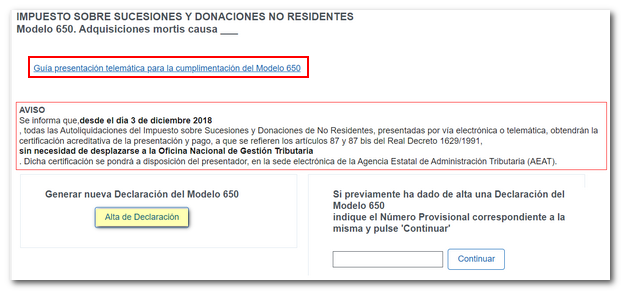

Al acceder, se mostrará una pantalla con dos opciones:

- Alta declaración: para generar una nueva declaración.

- Continuar: para continuar con una declaración dada de alta previamente. Será necesario indicar el número provisional generado al guardar la declaración.

En la parte superior, se encuentra un enlace a la guía de cumplimentación del modelo. Se recomienda leer el aviso y tener en cuenta que, todas las declaraciones presentadas por vía electrónica o telemática, obtendrán la certificación acreditativa de la presentación y pago. Para iniciar la declaración, pulsa el botón "Alta de Declaración".

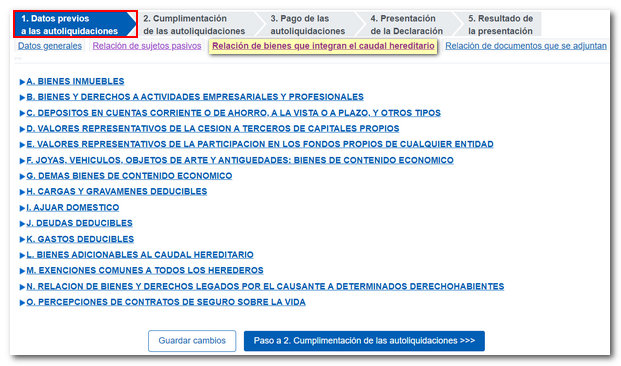

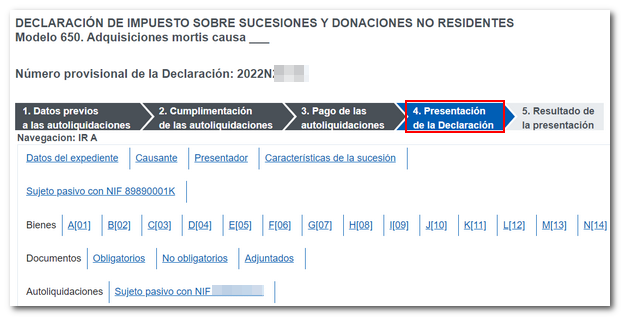

El programa se compone de cinco secciones:

- Datos previos a las autoliquidaciones

- Cumplimentación de las autoliquidaciones

- Pago de las autoliquidaciones

- Presentación de la Declaración

- Resultado de la presentación

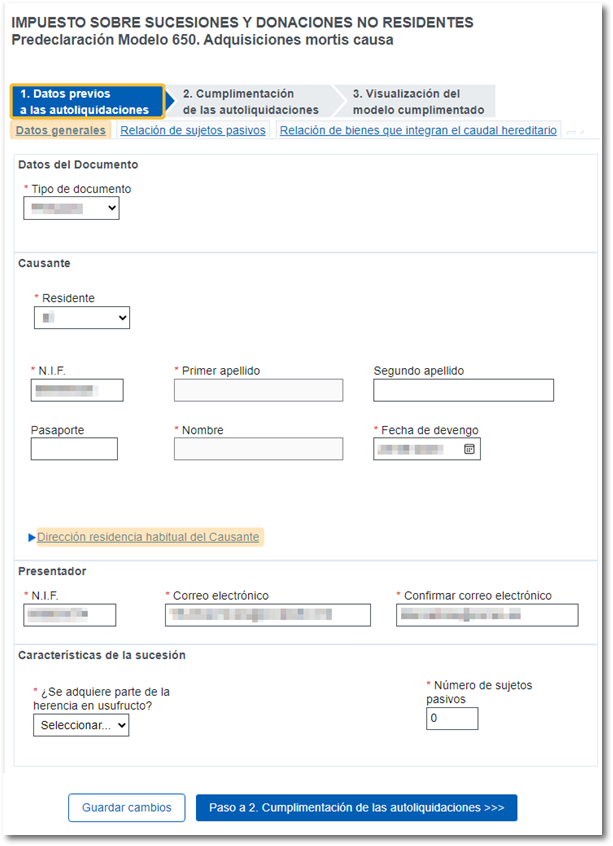

1. Datos previos a las autoliquidaciones

Este primer paso consta de cuatro pestañas: "Datos generales", "Relación de sujetos pasivos", "Relación de bienes que integran el caudal hereditario" y "Relación de documentos que se adjuntan".

Ten en cuenta que los campos marcados con asterisco son de cumplimentación obligatoria.

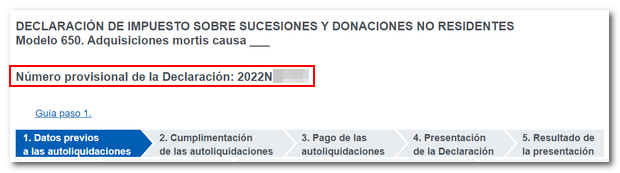

No es necesario introducir todos los datos ni efectuar todos los pasos en una sola sesión, ya que la opción "Guardar cambios" permite guardar los datos cumplimentados hasta ese momento y recuperarlos posteriormente. Se generará un número provisional de la declaración que servirá para poder recuperarla desde la opción "Continuar" en la ventana inicial. Antes de abandonar la sesión, se recomienda siempre pulsar "Guardar cambios".

En la primera pestaña "Datos generales", se debe especificar si se trata de un documento público o privado, cumplimentar los datos identificativos del causante y desplegar la pestaña "Dirección residencia habitual del Causante" para añadir datos adicionales, e indicar los datos del presentador y las características de la sucesión.

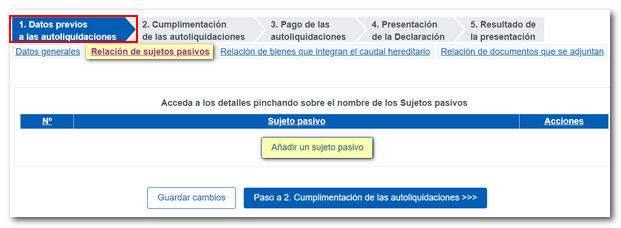

En la siguiente pestaña "Relación de sujetos pasivos", se cumplimentarán los datos de cada uno de los sujetos pasivos del impuesto, (herederos), que suscriban la autoliquidación, con indicación de si son o no residentes en territorio español, los datos personales desplegando la pestaña "Dirección residencia habitual del Pasivo" para añadir datos adicionales, el título sucesorio (puedes marcar una o varias celdas) y los datos de la liquidación (si es complementaria se deberá introducir el número de justificante de la anterior). El programa sólo efectuará los cálculos si aplica la normativa estatal. Pulsa el botón "Añadir un sujeto pasivo".

Desde esta misma pestaña también se pueden eliminar y dar de alta nuevos sujetos pasivos.

En la pestaña "Relación de bienes que integran el caudal hereditario", se deberán indicar datos como el valor o porcentaje de titularidad en función de los tipos de bienes. Hay que tener en cuenta que algunas de ellas, como las casillas "Caudal relicto" y "[16.] Valor calculado" se autocalculan y no se pueden editar.

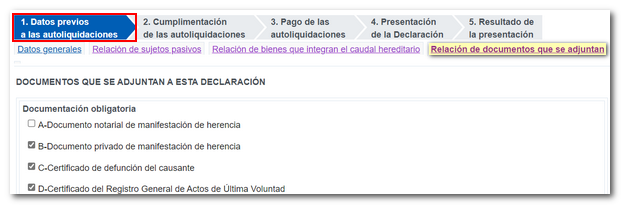

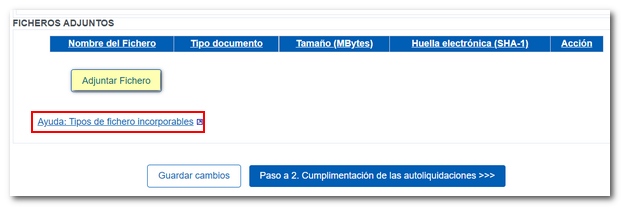

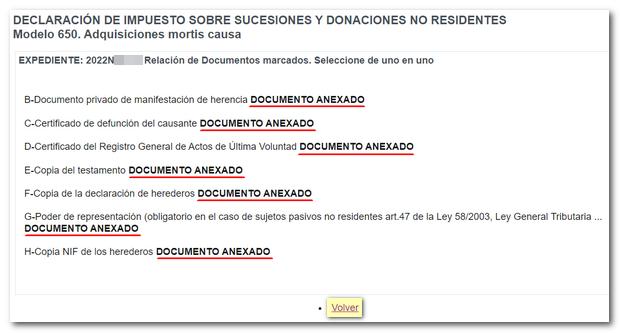

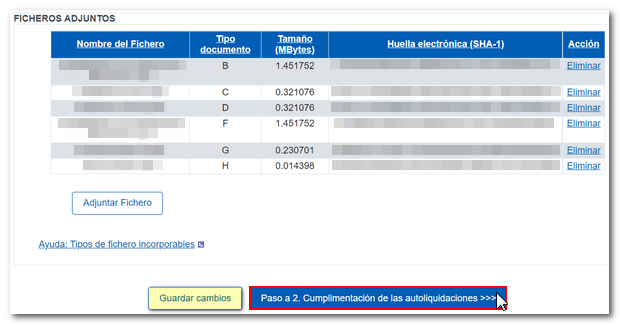

En la última pestaña "Relación de documentos que se adjuntan", se adjuntarán los ficheros de todos los documentos requeridos. El programa determina la documentación obligatoria en cada caso. Es recomendable que estos ficheros se encuentren guardados en la carpeta AEAT dentro del disco local. El nombre de fichero no debe incluir signos de puntuación y el tamaño no debe superar los 100 Mb. Cada uno de los ficheros debe ser adjuntado individualmente.

En el enlace "Ayuda: Tipos de fichero incorporables" se ofrece información sobre las extensiones permitidas de los ficheros que se pueden adjuntar.

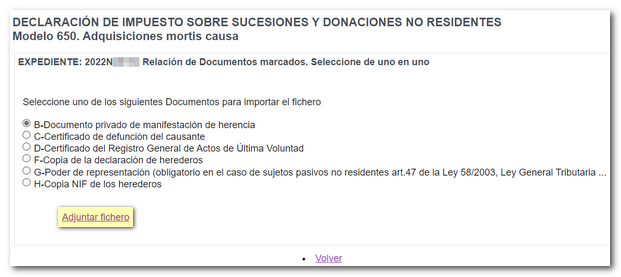

Marca los documentos en el listado y haz clic en el botón "Adjuntar fichero"; en la siguiente ventana marca el documento que se va a aportar y pulsa "Adjuntar fichero".

Una vez anexados todos los documentos, pulsa "Volver". En el programa se mostrarán los registros con los ficheros anexados.

Cuando no existan errores en el paso 1, se podrá acceder al siguiente paso: "Cumplimentación de las autoliquidaciones". Recuerda guardar los datos antes de continuar.

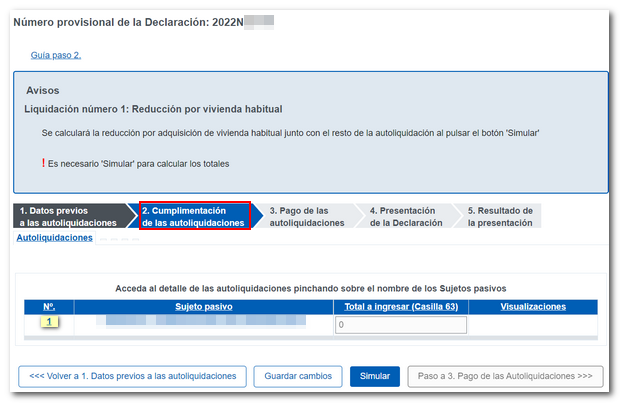

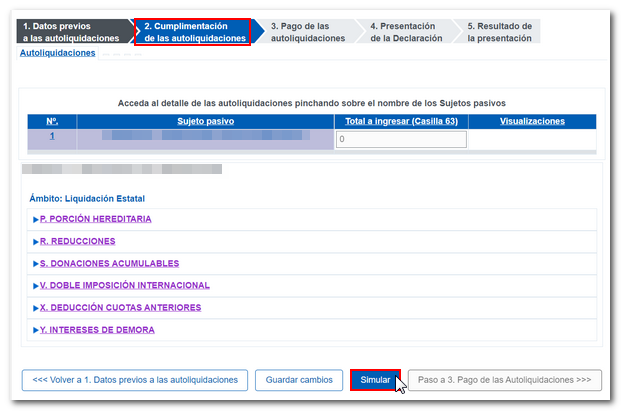

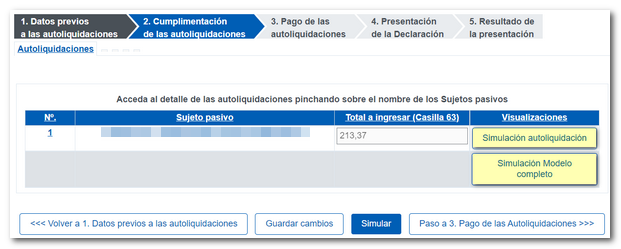

2. Cumplimentación de las autoliquidaciones

Pulsando sobre el número de orden o sobre el nombre del sujeto pasivo se accede al detalle de la autoliquidación para completar la cumplimentación.

Al pulsar "Simular" se obtendrá un PDF, con el resultado de la autoliquidación, que no es válido para la presentación. Se podrán visualizar tanto las autoliquidaciones individuales de los sujetos pasivos, como el modelo completo. Antes de proceder al pago, se debe consultar la autoliquidación pulsando el botón "Simulación autoliquidación" y "Simulación Modelo completo".

El PDF generado se guarda por defecto en la carpeta AEAT, aunque se puede seleccionar una ruta alternativa.

Una vez introducidos y revisados todos los datos, si son correctos, pulsa "Paso 3. Pago de las Autoliquidaciones".

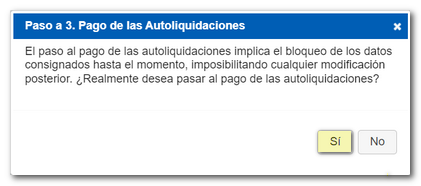

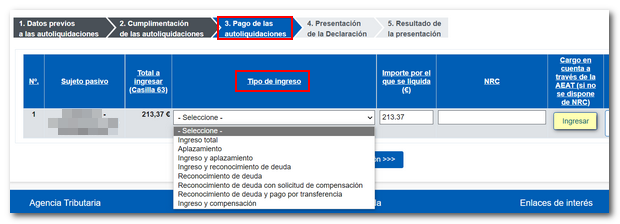

3. Pago de las autoliquidaciones

Al avanzar al paso 3, se quedarán bloqueados los datos consignados hasta este momento impidiendo cualquier modificación posterior. Pulsa "Sí" en el aviso.

En este paso, se muestra la relación de sujetos pasivos con el resultado de su autoliquidación. Si el resultado es a ingresar, se debe seleccionar el tipo de ingreso entre los que se le muestran en el desplegable. Dependiendo de la selección, será obligatorio incluir o no un Número de Referencia Completo (NRC).

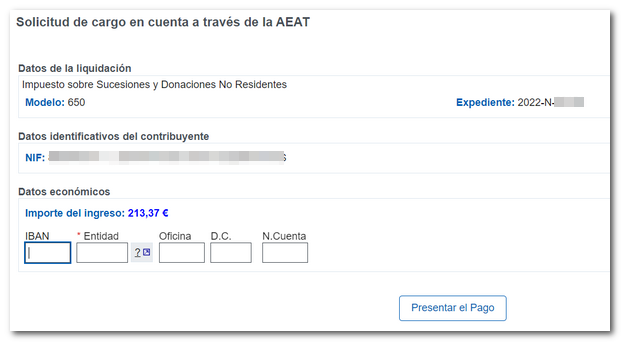

Se puede obtener el NRC directamente en la Entidad Bancaria o a través de la pasarela de pago pulsando el botón "Ingresar" de la columna "Cargo en cuenta a través de la AEAT (si no se dispone de NRC)".

El botón "Ingresar" enlaza con la pasarela de pagos de la AEAT para obtener el NRC. Este NRC debe estar generado para el ejercicio de devengo (fallecimiento) y no para el ejercicio actual.

Una vez incluidos los NRC se podrá presentar la declaración. Si se selecciona otras formas de pago que no sean "Ingresar", por ejemplo, "Aplazamiento", "Reconocimiento de deuda" o "Reconocimiento de deuda y pago por transferencia", hay que eliminar el importe de la casilla "Importe por el que se liquida (€)" y después hacer clic en "Presentar declaración".

4. Presentación de la declaración

Se mostrará una pantalla con el resumen de todos los datos que contiene la declaración y accesos a los datos del expediente: causante, presentador, características de la sucesión, etc. Por último, hay que pulsar el botón "Firmar y Enviar" en la parte inferior.

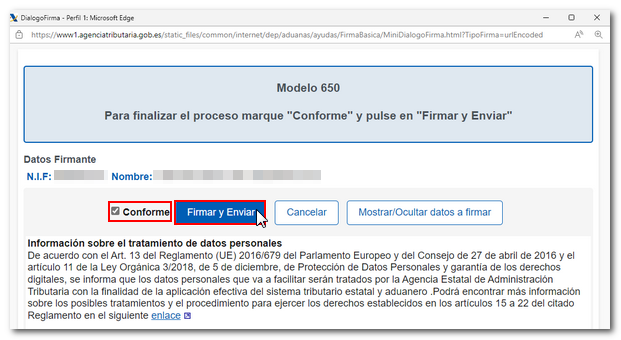

En la siguiente ventana, en la parte inferior se mostrará codificada la información que se va a enviar. Marca la casilla "Conforme" y pulsa nuevamente "Firmar y Enviar".

5. Resultado de la presentación

El resultado de una presentación correcta será una pantalla con varios resguardos. En la ventana "Avisos" se facilita un CSV para comprobarlo en el apartado "Cotejo de documentos mediante código seguro de verificación (CSV)".

En los enlaces "Presentador" y "Sujeto Pasivo con NIF XXXXXXXXX", se obtendrán los justificantes en PDF con los datos del registro, el presentador y los titulares de la declaración.

En el acceso "Visualizar el modelo 650 completo para imprimir", se genera el modelo 650 en PDF cumplimentado con los ejemplares correspondientes para los interesados y la Administración.

En la columna "CSV" de la tabla inferior, genera el modelo 650 para cada sujeto pasivo y presentador, pero sin la carátula que se genera en el justificante.

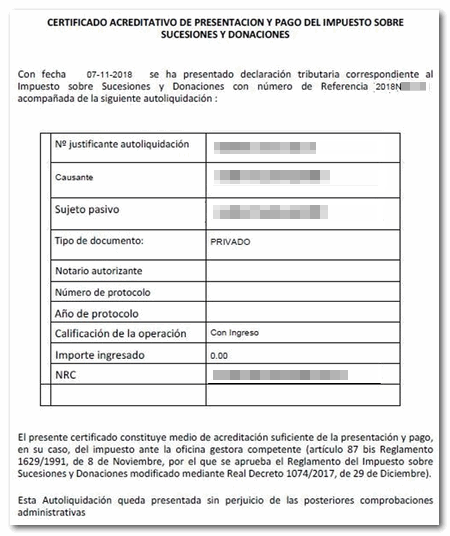

Obtención del certificado

Desde el 3 de diciembre de 2018, la certificación a que se refiere el artículo 87 bis del Reglamento del Impuesto sobre Sucesiones y Donaciones, aprobado por Real Decreto 1629/1991, de 8 de noviembre, se podrá imprimir y descargar en la sede electrónica de la Agencia Tributaria. En el momento en que dicho certificado esté disponible, se comunicará mediante correo electrónico, facilitándose el Código Seguro de Verificación (CSV) de cada sujeto pasivo. Para descargar la certificación con este CSV se ha de acceder al Cotejo de documentos electrónicos de la sede electrónica.

Si se apreciara alguna deficiencia en la documentación adjuntada a la autoliquidación, se comunicará mediante correo electrónico, informando de la manera para subsanar estas deficiencias. Este aviso también estará disponible en la Sede Electrónica, en el portal personalizado "Mis notificaciones".